Versicherer stehen besonders in Rahmen der Covid-19 Pandemie vor schwierigen Herausforderungen. Altbekannte Baustellen sind neben Massnahmen der Digitalisierung auch die Abbildung und ökonomische Nutzung von Plattformen. Dieser Ansatz kommt einem aus vielen Branchen bekannt vor: die Versicherungsbranche ist hierbei keine Ausnahme. Wir befassen uns mit der Notwendigkeit von Plattformen und den Möglichkeiten, diese zu implementieren.

Plattformen stellen einen Raum für alle Transaktionen eines Unternehmens dar, sofern die dazugehörigen Akteure und Abteilungen in der Wertschöpfungskette abgebildet sind. Je genauer sich ein Unternehmen auf diese Art und Weise abbilden und ihre Partner mitspielen lässt, desto eher spricht man von einer Plattform. Im weiteren Sinne sind Plattformen als Markt- und Austauschplätze der Wirtschaft zu verstehen.

APIs (Application programming interface) Versicherungen: eine strategische Notwendigkeit

Die digitale Transformation lässt auch die Versicherungsbranche nicht unberührt, was in Folge zur unweigerlichen Implementierung von APIs führt. Der Grund hierfür ist schnell erkannt: Systematisierung und Automatisierung von Arbeitsabläufen, insbesondere auch mit ausgewählten Partnern. Dieser Funktionsumfang räumt Versicherungen ein hohes Mass an Markteinfluss ein. Angefangen beim Erschliessen von neuen Märkten, bis hin zur Steigerung der Reichweite durch neue Kanäle, ist alles vertreten.

Um das eigene Ökosystem einer Versicherung zu modernisieren, sind API-Lösungen die erste Wahl. Dies liegt nicht zuletzt an der Ausbaufähigkeit und dem Zeitersparnis, welches das Unternehmen durch standardisierte Verfahren im Umgang mit APIs erlangt. Das geht aus einer Studie des Beratungsdienstleisters Celent hervor, nach welcher über 50% aller Versicherer in Europa bereits eine eigene API eingeführt haben. [1]

Versicherungen wachsen schneller, dank Plattform Modellen

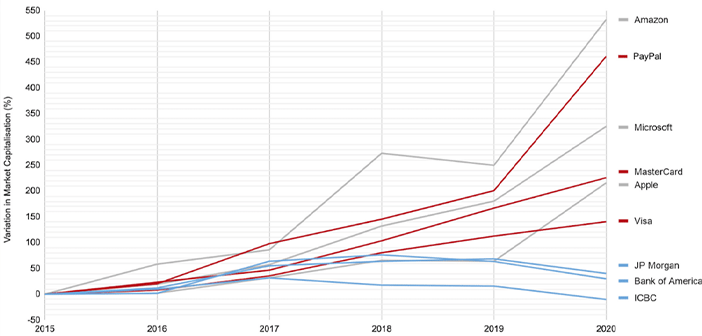

Der Trend, sich als Versicherer von alten Legacy Systemen zu verabschieden, schafft Platz für neue Innovationen. Im Fall einer Versicherung, finden wir diese in den Plattform Modellen verschiedener und Banken. Diese setzen bereits vereinzeln seit fast zehn Jahren auf Plattformen als ökonomisches Werkzeug. Das hat sich bezahlt gemacht: betrachten wir die Finanzbranche, so sehen wir ein kollektives Wachstum von über 800% (Stand: 12/2020) innerhalb der letzten fünf Jahre, durch Festhalten an der Plattformlösung. Verglichen mit Standardbanken wie JP Morgan, Bank of America und ICBC, welche alle an Legacy Systemen festhalten, kristallisiert sich ein klarer Trend: diese konnten sich nur um 60% steigern. [2]

Was müssen Versicherungen bei der digitalen Transformation beachten?

Sich von altbewährten Systemen zu lösen, schwächt die Effizienz bestehender Arbeitsabläufe. Diesen kurzfristigen Nachteil gilt es durch die Einführung von API-Lösungen auszugleichen. Dabei verspricht die Einführung neuer Systeme unter dem Deckmantel der Plattform Ökonomie ein langfristiges Bestehen am Markt. Schliesslich lässt sich erkennen, dass die Mitbewerber dieser Branche allesamt das gleiche Ziel verfolgen: Modernisierung durch intern einheitliche Systeme.

Dennoch stehen Unternehmen vor gewissen Risiken, wenn es an die Einführung solcher Plattformen geht. Angefangen bei der korrekten und möglichst vollständigen Abbildung der Wertschöpfungskette. Für den grösstmöglichen Erfolg einer Plattform, ist die genaue Darstellung aller Prozesse und Akteure nämlich unabdingbar. Zu lernen gilt es hier von modernen Banken, wie VISA, Mastercard und PayPal. [3] Zudem könnte man sich an Vorreiter in der Versicherungswelt wie PING AN orientieren, welcher von einem traditionellen Versicherer zu einem Tech-Giganten wurde und sich heute zu den wertvollsten Versicherungskonzerne der Welt zählt.

Fazit: den modernen Versicherungen bleibt ein Wandel nicht erspart

Die Erfahrungen der Pandemie haben uns erneut vor Augen geführt, weshalb auch Versicherungen dem Wandel der modernen Zeit nicht entkommen können. Mit dem Hauptaugenmerkt auf das eigene Kerngeschäft ist es seit Anbruch der digitalen Transformation schon lange nicht mehr getan. Vielmehr müssen jetzt Unternehmen am Markt dafür sorgen, sich über ihre Customer Relations im Klaren zu sein. In einer Zeit, welche von Wissen in Form von Daten dominiert wird, ist dies eine klare Notwendigkeit.

Quellen und weiterführende Links zum Thema

[1] https://www.cbronline.com/wp-content/uploads/dlm_uploads/2019/03/celent-api-technology-enabling-digital-insurance-reprint-091018-1.pdf (Eingesehen am 30.12.2020, 13:00 Uhr)

[2] https://blog.cfte.education/the-top-3-financial-platforms-grew-over-100x-more-than-fis/ (Eingesehen am 30.12.2020, 13:00 Uhr)

[3] https://www.wirtschaft.nrw/plattform-oekonomie#:~:text=Die%20Hauptaufgabe%20einer%20Plattform%20ist,von%20einer%20%E2%80%9EPlattform%E2%80%9C%20gesprochen (Eingesehen am 30.12.2020, 13:00 Uhr)

https://www.imd.org/news/updates/how-ping-an-went-from-a-traditional-insurer-to-become-a-tech-giant/