Nach langem Suchen, Vergleichen und Recherchieren ist das Traumhaus gefunden. Wie kann ich jedoch sichergehen, dass der verlangte Kaufpreis auch wirklich gerechtfertigt ist? Und wie soll ich diesen finanzieren? Spezialisierte Unternehmen bieten mit umfangreichen Datenbanken, dem Einsatz von Big Data Analytics und Machine Learning gezielte Lösungen dafür an.

Wie viel ist eine Immobilie wert?

Mit dieser Frage werden Käufer, Eigentümer, Kreditgeber, Vermittler und Makler häufig konfrontiert. Für die Bewertung von Einfamilienhäusern und Eigentumswohnungen kommen zwei unterschiedliche Ansätze infrage: eine Expertenschätzung durch eine Fachperson vor Ort oder eine Online-Bewertung basierend auf der hedonischen Bewertungsmethode. Wird eine Fachperson beauftragt, welche die Immobilie besichtigt und dabei relevante Unterlagen wie zum Beispiel den Grundbuchauszug oder den Situationsplan analysiert, liegen die Kosten für eine Schätzung schnell bei CHF 1’000 bis CHF 2’000. Auf der anderen Seite werben Immobiliendienstleister mit Online-Bewertungen bereits ab CHF 300 (Quelle: KGeld). Die Online-Bewertungen sind nicht nur kostengünstiger, sondern können auch zeit- und ortsunabhängig durchgeführt werden. Aber wie gut kann ein Algorithmus überhaupt mein Traumhaus bewerten?

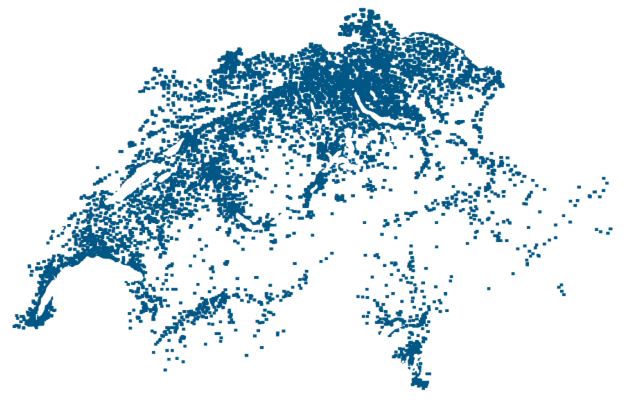

Der wichtigste Baustein für eine Online-Bewertung sind grosse, saubere und relevante Datensätze. Dies haben hiesige, in der Immobilienbewertung spezialisierte Unternehmen, wie das Informations- und Ausbildungszentrum für Immobilien (IAZI) und die Beratungsfirma Wüest Partner, früh erkannt. Seit über 20 Jahren sammeln die beiden Immobiliendienstleister grosse Datenmengen an getätigten Transaktionen im Schweizer Immobilienmarkt. Als Transaktion sind effektiv erfolgte Handänderungen von Wohneigentum zu verstehen. Der Datenpool von IAZI wächst jährlich mit über 25’000 Transaktionsdaten zu Einfamilienhäusern und Eigentumswohnungen. Diese Daten erhalten die Immobiliendienstleister von den kreditgebenden Instituten, also den Banken, Versicherungen und Pensionskassen, in anonymisierter Form direkt über eine API. Dank den erhaltenen Informationen und der Anreicherung mit weiteren relevanten Datenquellen, kann der Algorithmus kontinuierlich trainiert und optimiert werden.

Online-Bewertung mittels hedonischer Methode

Die hedonische Bewertungsmethode wurde in den 1950er Jahren in den USA entwickelt und durch die Immobiliendienstleister wie IAZI und Wüest Partner in der Schweiz etabliert. Mittlerweile gilt die Online-Bewertung im Bereich von Wohnobjekten als Standardverfahren. Folglich erhöht sich der Datenpool der Immobiliendienstleister immer weiter. In den erhaltenen Transaktionsdaten finden sich nicht nur Angaben zu den bezahlten Kaufpreisen, sondern rund 20 objektspezifische und über 50 lagespezifische Eigenschaften. Diese Informationen dienen zur Ermittlung des Immobilienwertes und können in folgende Kategorien unterteilt werden:

- Quantitative Objektinformationen (Wohnfläche, Raumvolumen, Anzahl Zimmer usw.)

- Qualitative Objektinformationen (Baujahr, Zustand, Ausbaustandard, usw.)

- Geographische Informationen (Region, Attraktivität der Gemeinde, Besonnung usw.)

- Spezielle Wertmindernde oder vermehrende Informationen (Baurecht, Nutzniessung usw.)

Der Immobilienwert erklärt sich aus der Gesamtheit aller Eigenschaften. Mittels einer bewährten statistischen Methode (multiple lineare Regression) ist es möglich, diese Einzelfaktoren zu gewichten und miteinander zu vergleichen. Der ermittelte Wert wiedergibt denjenigen Preis, den vergleichbare Objekte an vergleichbarer Lage erzielt haben. Die hedonische Bewertung ist somit eine statistische Vergleichswertmethode.

Neue Ansätze dank Big Data und Machine Learning

Die weltweit rasant ansteigende Datenmenge hat auch vor der Immobilienbranche keinen Halt gemacht. Im Internet finden sich eine Vielzahl von strukturierten und unstrukturierten Daten, welche Einfluss auf den Immobilienwert haben können. Beispiele dafür sind etwa Baupublikationen, Lärmemissionen, Neueröffnungen von trendigen Kaffees aber auch Text- und Bildmaterial von Plattformen wie Airbnb oder Tripadvisor.

Neuartige Bewertungsmethoden wollen Immobilien nicht nur aufgrund von Vergleichswerten beurteilen, sondern den hedonischen Bewertungsansatz mit Big Data Analytics und Maschine Learning ergänzen. Markus Stadler, CEO und Mitgründer des Start-Up PriceHubble, verspricht: „Wir bringen die Immobilienbewertung auf ein völlig neues Level von Transparenz und Convenience und helfen Investoren, aber auch Kreditgebern und Immobilienkäufern, bessere und smartere Entscheidungen zu treffen“. PriceHubble arbeitet mit hunderten Gigabytes an Daten die kontinuierlich aktualisiert und erweitert werden.

Die Online-Bewertungen werden dank dem Einsatz von neuen Technologien fundierter und zuverlässiger. Trotzdem hängt der Kaufpreis einer Immobilie nicht zuletzt vom Verhandlungsgeschick des Käufers und Verkäufers ab. „Ein Immobilienkauf ist häufig eine emotionale Angelegenheit und nicht immer aufs finanzielle Optimum ausgerichtet“, erklärt Donato Scognamiglio, CEO und Partner von IAZI. Ob in Zukunft das menschliche Geschick weiterhin eine Rolle spielen wird oder ob die Algorithmen den verbindlichen Kaufpreis bestimmen werden, bleibt offen.

Hypothekar-Plattformen im Aufmarsch

Die digitale Transformation in der Immobilienbranche ist gewaltig und ermöglicht eine Vielzahl von neuen Geschäftsmodellen. Dies durfte der Autor an der letztjährigen Digital Mortgage Konferenz in Las Vegas selber spüren. Am Beispiel des US-Unternehmen Zillow wird klar, welches immense Potenzial die Transformation mit sich bringt. Zillow hat in zirka 10 Jahren ein plattformbasiertes Ökosystem aufgebaut, welches den Eigenheimbesitzer und Mieter über den gesamten Lebenszyklus rund um das Thema Wohnen bedient. Mittlerweile hält die Firma Transaktionsdaten von mehr als 110 Millionen Immobilien, ist der führende Immobilien- und Mietmarktplatz der USA und generiert einen Umsatz von 1.3 Milliarden US-Dollar pro Jahr.

In der Schweiz hat diese Entwicklung gerade erst begonnen. PropTech-Firmen wie Valuu von PostFinance, Hypotheke.ch und FinanceScout24 haben diesen Trend erkannt und gezielte Lösungen für den Schweizer Markt lanciert. Mit ihren Vermittlungsplattformen verbinden sie Kreditgeber und Kreditnehmer auf innovative Art und Weise. Komplexe Finanzprodukte, wie ein Hypothekardarlehen, können dank ausgeklügelten Softwarelösungen sowie dem Einsatz von Online-Bewertungen vollständig digital und verbindlich abgeschlossen werden. Dies hört sich nach Komfort, Zeitersparnis und Transparenz an. Trotz allem empfiehlt der Autor, bei älteren und sanierungsbedürftigen Immobilien weiterhin den Rat einer Fachperson einzuholen.