Die Geschäftsmodelle von vielen Unternehmen, wie Facebook, Google & Co. beruhen auf dem Auswerten und Verwenden der Daten ihrer Kunden. Banken haben bisher nur wenig damit gemacht – sie mussten nicht. Das anhaltend tiefe Zinsumfeld und Konkurrenz durch Neobanken zwingt aber zum Umdenken. Was, wenn Banken in Zukunft ebenfalls von den Daten ihrer Kunden leben könnten?

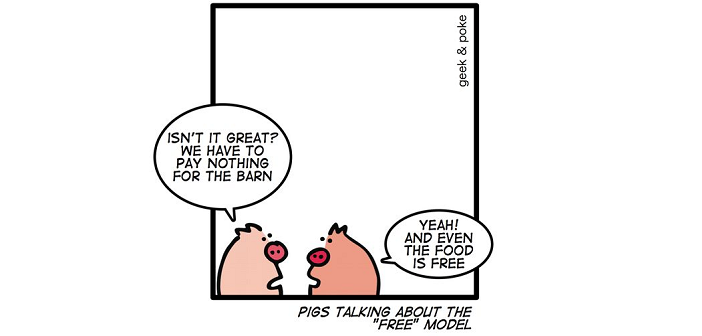

Wir haben uns daran gewöhnt in einer Welt zu leben in der man vermeintlich gratis vieles konsumieren kann. Freiwillig, ja schon fast übereifrig, geben wir im Internet preis was wir mögen, wir täglich tun oder wie wir etwas gerne benützen. Unternehmen wie Facebook, Google & Co. wissen dann auch so einiges über unser Leben. Sie nützen diesen Rohstoff, der oft als Öl des 21. Jahrhunderts bezeichnet wird, extensiv und raffinieren dieses «Öl» in Produkte welche sie gekonnt weiterverwenden.

Haupteinnahmequelle ist am Versiegen

Die klassischen Schweizer Retailbanken sorgen sich um erodierende Margen und schwindende Erträge. Gemäss einer Studie[1] aus 2016 des Instituts für Finanzdienstleistungen Zug IFZ rechneten 69% der befragten Banken mit schwindenden Erträgen im Anlage- und Wertschriftengeschäft und 4 von 5 Instituten mit einem erheblichen Margendruck im Kreditgeschäft. Wie wir mittlerweile wissen haben sich die Zinsen in den vergangenen vier Jahren nicht im Sinne der Banken entwickelt. Gerade aber das Kreditgeschäft, sprich das Zinsdifferenzgeschäft, ist die Haupteinnahmequelle vieler Schweizer Banken. Die immer kleiner werdende Marge, respektive der Wegfall der Erträge, hat einen erheblichen Einfluss auf den Geschäftserfolg. Bisher kompensierten sie über Volumensteigerungen, das geht aber nicht mehr lange so weiter. Das bedeutet, dass sich die Banken nach neuen Geschäftsmodellen umschauen müssen.

Aufbruch zu neuen Ufern

Banken verfügen über eine grosse Menge an Kundendaten, nutzen diese aber nur marginal. Obwohl man sich in der Bankenindustrie einig ist, dass Daten und die Analyse dieser zentral für den Geschäftserfolg sind, wird noch wenig in diesem Bereich investiert.

Neobanken wie N26 und Revolut, sowie zahlreiche FinTechs, machen einen ersten Schritt und bauen auf der grünen Wiese voll digitale Geschäftsmodelle auf, bieten dem Kunden Komfort durch die Einfachheit ihrer Dienstleistungen. Dies ist aber zu wenig, denn sie konnten noch nicht beweisen, dass sie auch nachhaltig Geld mit ihren Bankdienstleistungen verdienen.

Banken müssen mutiger werden und Dinge ausprobieren, welche ausserhalb der Komfortzone liegen. So kann ich mir gut vorstellen eines Tages meine Daten bewusst mit meiner Bank zu Teilen. Im Gegenzug zahle ich weniger für meine Bankdienstleistungen oder erhalte eine bessere Dienstleistung als heute. Was ich heute schon tagtäglich im Internet Facebook & Co. anvertraue kann auch meine Bank wissen. Da ich ihr bereits grundsätzlich vertraue vielleicht sogar eben noch mehr.

Vertrauen ist essentiell für Banken

Die Banken geniessen ein sehr grosses Vertrauen ihrer Kunden, wurde es doch in der Vergangenheit stets gehegt und gepflegt. Der Schweizer Bankenplatz gilt zudem nach wie vor als einer der besten Standorte auf der Welt, gestützt durch ein stabiles Land im Herzen Europas. Diesen erheblichen Vorteil und Vertrauensvorsprung müssen die Banken sich zu Nutzen machen und Dienstleistungen rund um die Daten aufbauen.

So wichtig Daten für neue Geschäftsmodelle der Banken aber auch sind, müssen sie immer darauf achten das Vertrauen der Kundschaft nicht zu verlieren. Ein transparenter und offener Umgang gegenüber ihren Kunden mit dem Thema ist unerlässlich.

Fazit

Würden Banken vermehrt auch auf Daten aus externen Daten-Quellen wie Social-Media setzen, könnten sie einen Mehrwert für ihre Kunden, aber auch für sich, generieren. Das sie aber das Geschäftsmodell kurz- bis mittelfristig komplett ändern werden ist eher unwahrscheinlich.

Dass wir eines Tages die Wahl haben unsere Bankdienstleistungen eben mit unseren Daten, oder aber klassisch mit harter Währung, bezahlen zu können ist sehr gut möglich.

Weiterführende Links

[1] IFZ Retail Banking-Studie 2016: Retail Banken zeichnen düsteres Bild für die Zukunft

The «Free» Model (Geek and Poke)