29. Juni 2017

Finanzierungssituation der Schweizer KMU

Von Prof. Dr. Andreas Dietrich, Dr. Reto Rey und Christoph Duss

Die Finanzierungssituation der KMU in der Schweiz ist stabil. Auch in naher Zukunft ist nicht mit einer Verschlechterung zu rechnen. Dies ergab eine im Auftrag des SECO vom IFZ der Hochschule Luzern durchgeführte repräsentative Umfrage im November 2016 bei 1‘922 Unternehmen. Der Kreditmarkt für kleine und mittlere Unternehmen (KMU) funktioniert. Die Einführung von Negativzinsen sowie die Aufhebung des Euro-Mindestkurses durch die Schweizerische Nationalbank im Januar 2015 haben nur für eine Minderheit der Schweizer KMU zu einer Verschlechterung ihrer Finanzierungssituation geführt. Hier können Sie die komplette Studie herunterladen.

Fremdfinanzierungs-Situation von Schweizer KMU

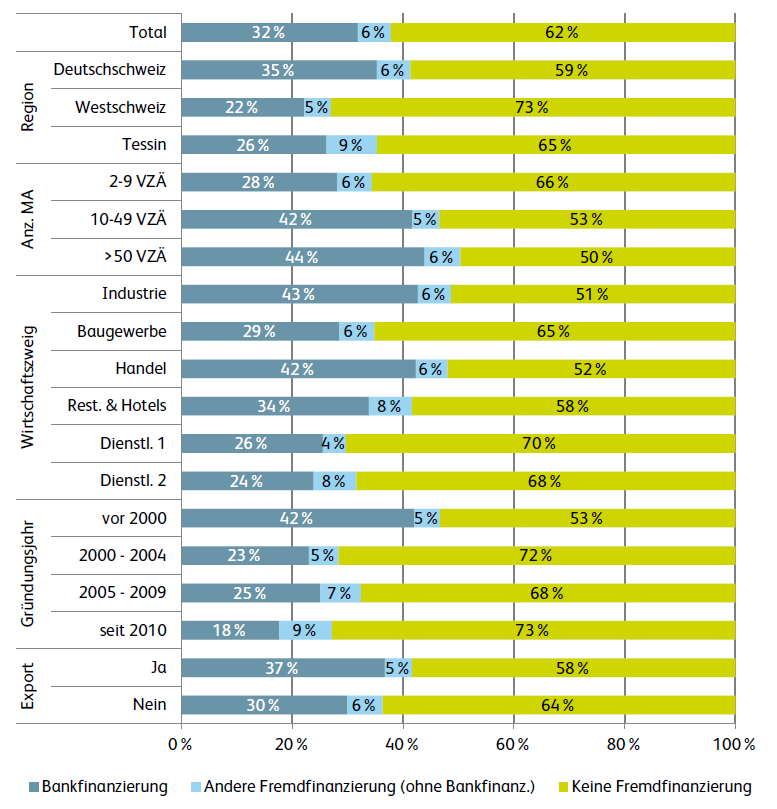

Die Finanzierungssituation von Schweizer KMU hat sich in den vergangenen acht Jahren nur wenig verändert. Nach wie vor finanzieren sich fast zwei Drittel der Unternehmen ausschliesslich über Eigenkapital. 38 Prozent der KMU nutzen auch Fremdkapital.

Der Anteil Unternehmen mit Bankfinanzierung ist bei den Mikrounternehmen deutlich geringer als bei KMU mit mehr als 10 Beschäftigten. Zudem steigt der Anteil KMU mit Bankfinanzierung mit zunehmendem Unternehmensalter. Dieser Trend ist insbesondere bei Mikrounternehmen ausgeprägt. Zwischen exportorientierten KMU und jenen ohne Exportaktivitäten bestehen keine signifikanten Unterschiede bei der Inanspruchnahme von Bankfinanzierungen. Trotz eines sich abzeichnenden (langsamen) Bedeutungsverlustes der Finanzintermediäre bleiben Bankfinanzierungen die zentrale Finanzierungsform. Dabei sind Hypotheken, Kontokorrentkredite, Darlehen und Leasing die wichtigsten Fremdkapitalformen. 32 Prozent der KMU nutzen Bankfinanzierungen. Andere Fremdfinanzierungsquellen sind marginal. Von den eingereichten Kreditanträgen wurden im vergangenen Jahr lediglich sechs Prozent abgelehnt.

Der Markt für KMU-Unternehmenskredite von Banken in der Schweiz hatte per Ende 2016 ein Volumen von CHF 295 Milliarden. Zwei Drittel dieses Volumens geht auf Mikrounternehmen mit weniger als zehn Beschäftigten zurück.

Schweizer KMU scheinen grundsätzlich zufrieden zu sein mit ihren Bankbeziehungen. Nur zwei Prozent der Unternehmen haben im vergangenen Jahr ihre Hausbank gewechselt. Die Unternehmen holen nur wenige Offerten ein und verlassen sich bei einer Kreditfinanzierung offensichtlich stark auf das eingespielte Verhältnis mit ihrer Hausbank.

Herausforderungen für KMU

Betrachtet man die Herausforderungen der KMU in einem grösseren Kontext, wird ersichtlich, dass der „Zugang zu externen Finanzmittel“ für viele Unternehmen keine zentrale Bedeutung hat. Die beiden Aspekte „Wettbewerb“ und „Kundschaft generieren“ stellen die klar grössten Herausforderungen dar. Der Zugang zu Finanzierung ist mit einem Durchschnittswert von 2.85 (von maximal 10 Punkten) die unbedeutendste Herausforderung aus Sicht der Unternehmen. Nur für lediglich sieben Prozent der Umfrageteilnehmer ist der Zugang zu externen Finanzmittel eine hohe Herausforderung (Werte 8-10). Die Unterschiede zwischen den Antworten nach Unternehmensgrösse sind sehr gering. Während der Durchschnittswert bei Mikrounternehmen auf einer Skala von 1-10 (1 = „keine Herausforderung“ bis 10 = „grosse Herausforderung“) 2.97 ist, beträgt er für kleine Unternehmen 2.81 und für mittlere 2.61. Auch in Bezug auf einen Vergleich zwischen exportorientierten und nicht-exportorientierten Unternehmen zeigt sich, dass in etwa die gleichen Faktoren als relevant betrachtet werden.

Negativzinsen bei Schweizer KMU

Die Schweizerische Nationalbank hat im Dezember 2014 für Geschäftsbanken und andere Finanzmarktteilnehmer, welche ihr Geld auf Girokonten der SNB belassen, einen sogenannten „Negativzins“ eingeführt. Die Massnahme dient der Attraktivitätsminderung des Schweizer Frankens, respektive der Reduktion dessen Aufwertungsdrucks. Die Schweizerische Nationalbank hat die Guthaben auf ihren Girokonten zuerst mit einem Zins in Höhe von 0.25 Prozent belastet (Dezember 2014) und diesen dann im Januar 2015 auf 0.75 Prozent erhöht. Parkieren die Banken Gelder über gewissen Schwellenwerten bei der SNB, müssen sie dafür bezahlen, was das Halten von Liquidität entsprechend teurer macht. Bei der Weitergabe der Negativzinsen an Kleinsparer halten sich die Banken in der Schweiz bis anhin aus gutem Grund (noch) zurück. Gemäss einer repräsentativen Umfrage des Meinungsforschungsinstituts GfK würde bei negativen Zinsen auf privaten Sparguthaben jeder vierte Schweizer Kleinsparer Guthaben abheben und stattdessen mehr Bargeld halten (moneypark.ch, 2016). Im Gegensatz zum Privatkundenkundensegment verrechnen einige Banken die Negativzinsen gewissen Firmenkunden weiter. Vor dem Hintergrund dieser Entwicklung wurde deshalb in der Befragung eruiert, welche Auswirkungen die Einführung von negativen Zinsen auf die Beziehung des KMU zu den kreditgebenden Banken hatte.

Wie in Abbildung 2 ersichtlich, müssen insgesamt rund fünf Prozent der befragten KMU seit Januar 2015 Negativzinsen für ihre Kontobestände und Geldanlagen bezahlen. Hochgerechnet auf die knapp 159‘000 Unternehmen im Zielsegment dieser Studie (KMU mit 2-249 VZÄ) haben bis anhin also rund 8‘000 Unternehmen Negativzinsen bezahlen müssen. Wenig überraschend haben mittlere Unternehmen proportional öfter Negativzinsen zu bezahlen als Mikro- und Kleinunternehmen. Während rund 14 Prozent der Unternehmen mit mehr als 50 Beschäftigten Negativzinsen bezahlen müssen resp. mussten, sind nur vier Prozent der Mikrounternehmen von diesen Massnahmen betroffen. Interessant ist, dass Unternehmen im Tessin öfter mit Negativzinsen belastet wurden (10%) als Unternehmen in der Deutschschweiz (5%) oder in der Westschweiz (7%).

Laufende Beobachtung

Um die Finanzierungssituation von Schweizer KMU periodisch zu erheben, hat das Staatssekretariat für Wirtschaft SECO seit 2009 vor dem Hintergrund der Finanz- und Wirtschaftskrise drei Umfragen in Auftrag gegeben. Diese Befragungen dienten als Basis für die anschliessende Erarbeitung von Studien, in denen verschiedene Fragestellungen im Zusammenhang mit der Finanzierungssituation und allfälligen Schwierigkeiten beim Zugang zu Bankkrediten von Schweizer KMU beantwortet wurden. Im November 2016 haben 1‘922 Schweizer KMU online an einer weiteren Befragung teilgenommen. Die Ergebnisse geben Aufschluss über die Entwicklung seit den vorherigen Umfragen und insbesondere die Auswirkungen der Schuldenkrise und des starken Frankens. Aufgrund der Stichprobenauswahl und des Gewichtungsverfahrens sind die Resultate repräsentativ für die Schweizer KMU-Landschaft. Die Studie wurde vom Institut für Finanzdienstleistungen Zug (IFZ) der Hochschule Luzern erstellt.

Die Entwicklung der Kreditversorgung für KMU wird vom Staatssekretariat für Wirtschaft SECO gemeinsam mit Vertretern von economiesuisse, des Schweizerischen Gewerbeverbandes (sgv), Swissbanking, Swissmem, der Schweizerischen Nationalbank (SNB) und des Staatsekretariats für Finanzfragen (SIF) im Rahmen der Arbeitsgruppe „Kreditmarkt KMU“ aufmerksam verfolgt.

Finanzierung von KMU in der Schweiz – 2016

Finanzierung von KMU in der Schweiz – 2016

Finanzierung von KMU in der Schweiz – 2016

Für Rückfragen:

Martin Godel, Stv. Leiter Direktion für Standortförderung, Leiter Ressort KMU-Politik, Staatssekretariat für Wirtschaft SECO, Tel. 058 462 29 61

Für methodologische Fragen:

Prof. Dr. Andreas Dietrich, Dozent und Projektleiter, Leiter Kompetenzzentrum «Financial Services Management», Institut für Finanzdienstleistungen Zug (IFZ) der Hochschule Luzern, Tel. 041 757 67 67

Kommentare

1 Kommentare

Grössere Kredite von mehr Investoren: Bundesrat reguliert Crowdlending besser – Insurance

8. Juli 2017

[…] in den Geltungsbereich der Bankenregulierung. Gemäss einer letzte Woche veröffentlichten Studie des SECO, nehmen drei Viertel der KMU schon heute lediglich Kredite mit weniger als einer Million Franken […]

Danke für Ihren Kommentar, wir prüfen dies gerne.