28. März 2022

Tinder im Banking: Eine Analyse der Matching-Plattform FinFinder.ch

Von Prof. Dr. Andreas Dietrich

Im Oktober 2021 wurde mit der Firma FinFinder.ch eine Matching-Plattform für Finanzberater:innen lanciert. Das Ziel dieser Plattform ist es, Kundinnen und Kunden bei der Suche und Auswahl von Finanzberater:innen zu unterstützen. Im heutigen Blog erläutere ich das Geschäftsmodell und zeige auf, welche Finanzberater:innen und welche Kund:innen das Angebot bislang nutzen.

Im Internet finden sich in der Zwischenzeit für jegliche Art von Produkten und Dienstleistungen Vermittlungsplattformen. Im Bereich der Vorsorge- und Finanzberatung hat es eine solche Vermittlungsplattform aber lange Zeit nicht gegeben. Wie ich kürzlich in einem Blog-Beitrag geschrieben habe, beinhaltet seit Ende Januar 2022 das Modell von freeME der Glarner Kantonalbank eine solche «Matching-Funktion» im Rahmen von Freizügigkeitsleistungen. Das junge Startup FinFinder.ch setzt diesbezüglich an einem etwas anderen Ort an und fokussiert derzeit auf die Vorsorge- und Finanzplanung. Dank FinFinder.ch sollen gemäss der Idee der beiden Gründer erste Schritte in Richtung Finanzberatung ermöglicht und die «Einstiegshürde» für Beratungsdienstleistungen gesenkt werden. Derzeit ist die Plattform nur in der Deutschschweiz aktiv und als Webapplikation verfügbar (noch keine eigene App).

So funktioniert’s

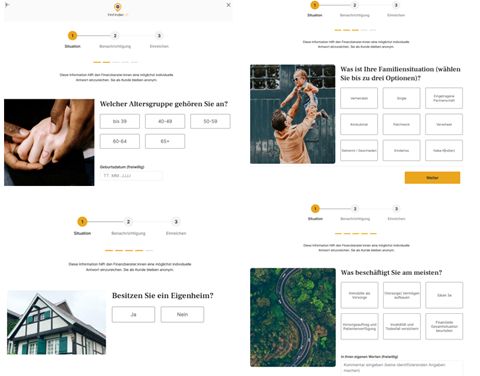

Auf der Webseite FinFinder.ch müssen die Interessent:innen mit Klicks zuerst einige einfache Fragen zur allgemeinen Situation beantworten (siehe Abbildung 1).

Die Interessent:innen müssen keine exakten Zahlen angeben. Nichtsdestotrotz sollte sich aus Sicht der beiden Gründer mit diesen wenigen Fragen und mittels vorgeschlagener Ziele bereits ein Bild vom Kunden oder der Kundin ergeben.

Nach Beantwortung dieser Fragen (und auch möglicher Zusatzangaben wie dem Haushaltseinkommen, der Berufstätigkeit oder dem Vermögen der Säule 3a), können sich passende Finanzberater oder einer Finanzberaterin beim Interessenten bewerben. Auch Banken und Versicherungen können einzelne Personen auf FinFinder.ch «anbieten». Durch einen – derzeit noch eher einfach gehaltenen – Matching-Algorithmus schlägt die Plattform verschiedene Finanzberater:innen vor, die nicht nur fachlichen Anforderungen gerecht werden, sondern auch die passende Persönlichkeit und Lebenserfahrung mitbringen. Aus Sicht der Kund:innen ist es sicherlich positiv, dass sie ihren Berater selbst auswählen können und diesen nicht einfach zugeteilt erhalten. Interessant ist, dass die Plattform aktuell nur Finanzplanerinnen und -planer mit eidgenössischem Fachausweis oder einem höheren Abschluss akzeptiert (unabhängig davon, ob die Person selbständig ist oder bei einem Finanzinstitut arbeitet). In der Schweiz erfüllen derzeit nur wenige Finanzberaterinnen und -berater dieses Kriterium. Zudem haben Kundinnen und Kunden die Möglichkeit, ihre Kontakte auf FinFinder.ch zu bewerten. Diese Bewertungen sollen zu einem weiteren Auswahlkriterium für die Kundschaft werden.

Die Finanzberater:innen sehen zuerst nur den Vornamen und die Anfrage der Kundinnen und Kunden. Nachname und E-Mail-Adresse werden weder angezeigt noch weitergegeben. Der Kunde und die Kundin entscheiden allein, wen Sie kontaktieren möchten und mit wem sie ihre Kontaktdaten teilen. Interessant ist, dass die Finanzberater:innen als «Menschen» im Vordergrund stehen und weniger die dahinterstehende Banken respektive Firmen. Zentral ist auch, dass die Plattform selbst nur die Vorstellung und Verknüpfung macht (reine «Match Making Rolle»).

Preismodell

Das Preismodell ist sehr einfach gestaltet. Für Privatpersonen ist die Nutzung der Plattform kostenlos. Hingegen bezahlen Finanzberater:innen einen fixen Betrag, um bei FinFinder.ch teilnehmen zu können. Abhängig von der Grösse der Firma (oder einzelnen Beratenden) sind die Kosten zwischen CHF 49 und CHF 89 pro Monat. Die Plattform erhält keine Abschlussprovision und ist auch nicht am Erfolg der einzelnen Finanzberater:innen beteiligt.

Derzeit sind rund 100 Beraterinnen und Berater auf der Plattform und zahlen durchschnittlich rund CHF 70 pro Monat. Das Ziel von FinFinder.ch ist es, per Ende 2022 ca. 200 Finanzplaner:innen auf der Plattform zu haben. Gemäss meiner (einfachen) Schätzung wäre der Break-even (inkl. einer angemessenen Vergütung für die beiden Gründer) bei etwa 500 Beratenden auf der Plattform. Mit einem Fokus auf «nur» Finanzplanung ist dieses Ziel möglich, aber herausfordernd. Nimmt man zusätzliche Themen dazu (z.B. das Thema «Anlegen»), was von den Gründern angedacht ist, könnte das Modell aber auch schneller aufgehen.

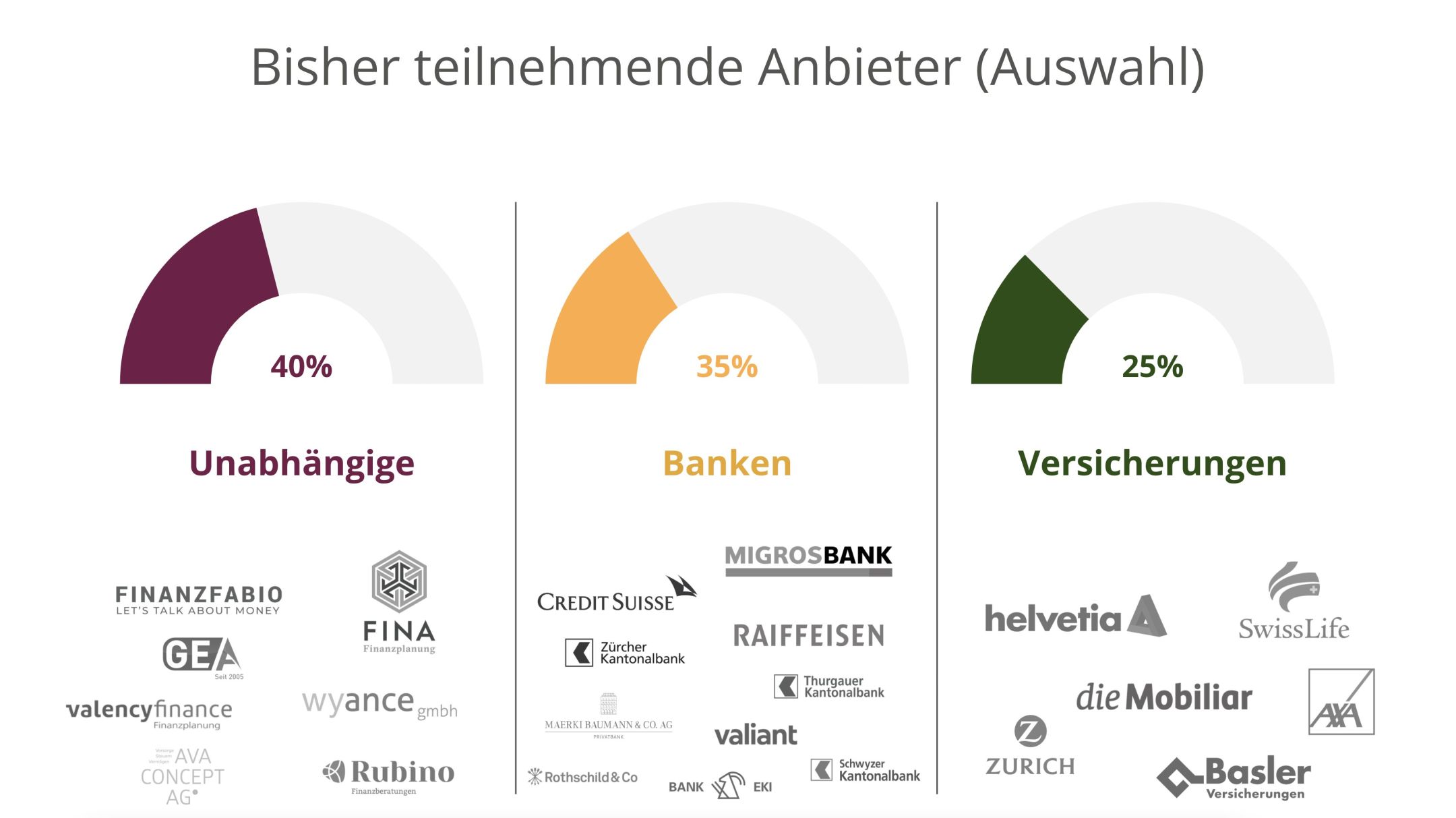

Diese Berater:innen sind bislang auf FinFinder

Die sich auf der Plattform befindlichen Vorsorgeberater:innen haben unterschiedliche Profile und arbeiten auch für unterschiedliche Unternehmen (vgl. Abbildung 1). Rund 41 Prozent der Berater:innen sind selbstständig. Es gibt aber auch verschiedene Banken (u.a. Migros Bank, Raiffeisen, Zürcher Kantonalbank, Credit Suisse) und grosse Versicherungskonzerne (u.a. Helvetia, Mobiliar, Swiss Life), welche die Plattform «ausprobieren» und einzelne Berater:innen auf die Plattform stellt. Das Angebot (gut CHF 800 pro Jahr) ist günstig und kann sich aus Sicht dieser Unternehmen lohnen. Gewinnt man dank FinFinder.ch einen bis zwei Neukunden im Jahr, hat sich die Investition schon ausbezahlt.

Die Beraterinnen und Berater, welche derzeit auf der Plattform sind, decken noch nicht alle Regionen gleich gut ab. In der Westschweiz, im Tessin, in Graubünden oder im Jura ist die regionale Abdeckung noch mangelhaft oder inexistent. Hingegen ist die «Berater-Abdeckung» in Zürich oder dem Kanton Aargau schon ziemlich gut.

Welche Kundinnen und Kunden nutzen bislang das Angebot?

Für diesen Blog-Artikel wurden mir auch erste Daten in Bezug auf die bisherige Kundenstruktur zur Verfügung gestellt.

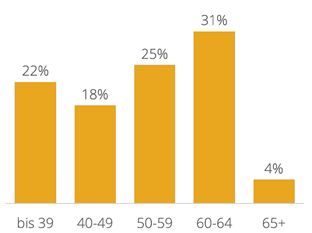

- Die Altersverteilung der bisherigen Kunden ist in Abbildung 3 ersichtlich. Es zeigt sich, dass immerhin 22 Prozent der Kundinnen und Kunden noch unter 40 Jahre alt sind. 40 Prozent der bisherigen FinFinder.ch Kundschaft ist jünger als 50 Jahre.

- 45 Prozent der Kundinnen und Kunden besitzen ein Eigenheim, 55 Prozent sind Mieter.

- Eine kurze Vorstellung der Beraterinnen und Berater via Video scheint wichtig zu sein für die Kundschaft. Zwar setzen bislang «nur» 35 Prozent der Finanzberatenden eine Video-Bewerbung ein. Alle bisherigen Vermittlungen kamen aber für Berater:innen mit Video-Bewerbungen zustande.

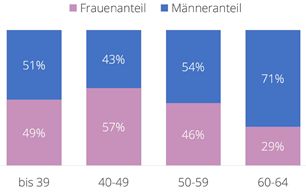

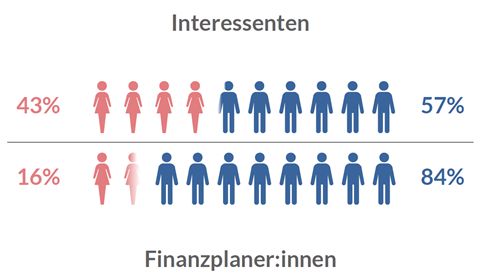

- Das Geschlechterverhältnis ist erstaunlich ausgeglichen. Von vielen anderen Innovationen im Finanzbereich wissen wir, dass vor allem Männer zu den ersten Nutzern gehören. Bei FinFinder.ch hingegen stammen bislang immerhin 43 Prozent der Anfragen von Frauen. Die Verteilung nach Geschlecht und Alter findet sich in Abbildung 4.

- Vergleich man die Geschlechter der Interessenten mit dem «Angebot» an Beraterinnen und Beratern, ergibt sich das Bild gemäss Abbildung 5. Den 43 Prozent Interessentinnen stehen derzeit nur 16 Prozent an Finanzplanerinnen gegenüber.

- Die häufigsten Ziele der Kundschaft für ein Gespräch sind (in dieser Reihenfolge) die «Beurteilung der finanziellen Gesamtsituation», die Frage, ob eine «Frühpensionierung möglich» ist und Informationen zur «Steueroptimierung».

- Generell haben schon (für mich) erstaunlich viele Kundinnen und Kunden FinFinder.ch benutzt. Offenbar vertrauen die Kunden auch einem «No Brand» schon sehr früh. Zudem hilft, dass es in diesem Bereich derzeit noch keine weiteren Konkurrenten gibt.

Fazit

Die Matching-Plattform FinFinder.ch ist im Oktober 2021 gestartet und gut aus den Startblöcken gekommen. Die Plattform ist einfach verständlich und intuitiv bedienbar. Ich sehe zwar noch verschiedene Optimierungspotenziale und Erweiterungsmöglichkeiten (z.B. Ausweitung vom Vorsorgebereich auf den Anlagemarkt). Es macht aber Sinn, das Modell zuerst einmal auszuprobieren und allfällige Optimierungen später vorzunehmen.

Ich finde die Idee spannend, auch im Bereich der Vorsorge- und Finanzberatung eine Vermittlungsplattform anzubieten. Ob die Plattform in der Schweiz auch wirklich skalieren kann, ist noch unklar – die ersten Indikatoren sind aber durchaus ermutigend.

Aus Sicht von Banken kann die Plattform durchaus interessant sein für die Neukundengewinnung – auch über das angestammte Marktgebiet hinaus. Die Kosten für die Partizipation an der Plattform sind gering. Ein «Ausprobieren» kann sich lohnen.

PS: Das Modell von FinFinder.ch wird auch im Rahmen der Konferenz «Innovationen im Banking» vorgestellt. Die Konferenz findet am Nachmittag des 12. Mai in Rotkreuz statt. Neben FinFinder.ch werden wir unter anderem eine Studie zum Thema «Open Banking» vorstellen, uns mit dem Goldhandel über das Smartphone beschäftigen (UBS) und die Geschäftsmodelle von neuen Smartphone Banken wie Flowbank oder kaspar& besser kennenlernen. Dazu werde ich wieder das Ranking veröffentlichen, welche Schweizer Bank im Bereich Retail Banking (Privatkundengeschäft) am digitalsten ist. Eine Anmeldung lohnt sich ?

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.