24. August 2020

Rückblick auf die Konferenz Innovationen im Banking

Von Prof. Dr. Andreas Dietrich und Dr. Simon Amrein

An der IFZ-Konferenz «Innovationen im Banking» wurden zahlreiche Innovationen im Schweizer Bankenmarkt vorgestellt und diskutiert. Unter anderem standen die Themen Anlegen/Investieren, Open Banking und Touchpoints im Fokus. Nachfolgend ein kurzer Rückblick auf die Referate.

Einführung, Prof. Dr. Andreas Dietrich, Hochschule Luzern-Wirtschaft

- Andreas Dietrich begrüsste die Teilnehmenden zum ersten Mal seit langem wieder zu einer physischen Konferenz, welche organisatorisch stark durch das Corona-Schutzkonzept geprägt war.

- Aus Sicht von Andreas Dietrich beginnen die Angebote von FinTechs im Schweizer Finanzmarkt langsam Spuren zu hinterlassen. Ein Beispiel dafür sind die Gebühren für Debit- und Kreditkarten, wo ein gewisser Druck durch Anbieter wie Revolut oder N26 entstanden ist.

- Auch im Bereich Open Banking und im Anlegen ist Bewegung in den Schweizer Markt gekommen.

Digitale Anlagelösungen bei Vontobel und Raiffeisen

Christian Gmünder, COO Wealth Management, Bank Vontobel

Felix Wenger, Ehemaliger Leiter Vertrieb & Kanalkonzeption, Raiffeisen Schweiz

- Die Bank Vontobel hat deshalb vor drei Jahren begonnen, die IT-Architektur grundlegend zu überarbeiten. Darauf aufbauend soll die Implementation von neuen Produkten und Dienstleistungen, bzw. deren Customer Journey, schnell und flexibel möglich sein. Ziel ist es, neue Lösungen innert sechs Monaten lancieren zu können. Die flexible IT-Architektur von Vontobel erlaubt es auch, ziemlich rasch neue Partner anzubinden. Die digitale Vermögensverwaltung RIO von Raiffeisen ist ein Beispiel dafür.

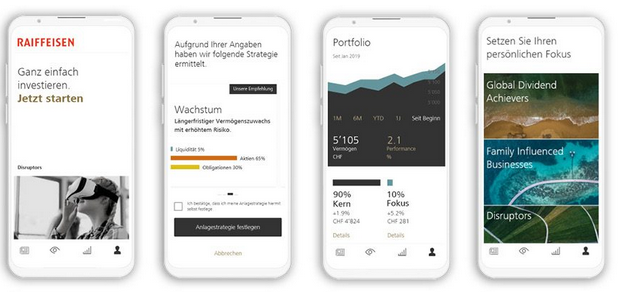

- Zwei Beispiele für neu eingeführten Lösungen sind die Vermögensverwaltungs-Apps Volt von Vontobel (siehe den Blog dazu) sowie RIO von Raiffeisen.

- Christian Gmünder kündigt zudem an, dass die Bank Vontobel in zwei Wochen ein digitales Säule 3a Produkt, basierend auf Volt, lancieren wird.

- RIO wird aktuell mit 1’500 Mitarbeitenden von Raiffeisen getestet und soll im dritten Quartal 2020 live gehen. Die Lösung scheint ähnlich zur Lösung von Volt zu sein. Das Pricing von RIO wird sich aber von demjenigen von Volt unterscheiden. Es richtet sich in erster Linie an Kunden mit einem E-Banking Vertrag.

- Felix Wenger stellte die Lösung vor und zeigte auf, wie eng verzahnt die Wertschöpfungsketten von Vontobel und Raiffeisen sind. So stammen zum Beispiel das Front- und Backend sowie die Risk Engine von Vontobel, Raiffeisen übernimmt unter anderem das Portfoliomanagement, den Vertrieb, das Marketing sowie den Support.

Zielbasiert Investieren: digital zu den Wurzeln zurück

David Strebel, Mitglied der Geschäftsleitung, Thurgauer Kantonalbank

- Die TKB setzt als erste Schweizer Bank seit nun etwa einem Jahr auf zielbasiertes Investieren. Die Anlagestrategie leitet sich dabei von den gesetzten Sparzielen ab (z.B. in Pension mit 63 Jahren, Hauskauf, etc.; siehe dazu auch meinen Blog).

- Der Ansatz ist aus Sicht der TKB ein Paradigmenwechsel, weg von den traditionellen Ansätzen. Ein Merkmal der neuen Anlagestrategie ist beispielsweise, dass das Risiko gegen Ende des Ziels abhängig von der Wahrscheinlichkeit der Zielerreichung möglicherweise deutlich reduziert wird, um die Erreichung auch wirklich sicherzustellen.

- Erste Erfahrungen zeigen, dass dieses Vorgehen sowohl von Kunden als auch von Mitarbeitenden sehr gut akzeptiert wird. Kundengespräche werden nicht mehr als Verkaufsgespräche wahrgenommen, sondern man erarbeitet zusammen eine Lösung für ein Ziel. Der Kundenberater hat in diesem Konzept eine absolut zentrale Rolle.

Open Banking – Eine Frage der Strategie

Sven Siat, Head Connectivity, SIX

- Sven Siat stellte b.link, die Plattform für standardisierte Schnittstellen von SIX vor (auch dazu auch meinen Blog-Artikel).

- Die Relevanz von Open Banking muss in der Schweiz vor allem auf strategischer Ebene noch stärker verankert werden. Bisher hatte der Schweizer Markt aus Sicht von Sven Siat auf das Thema Open Banking noch eine zu technische Sicht.

- Neue Business Cases ergeben sich im Bereich von Effizienzsteigerungen, Erweiterungen des Produktangebotes, oder der Monetarisierung von Daten. Zudem sind verschiedene Banken vor allem auch an standardisierten Schnittstellen rund um das Thema «Immobilien» resp. Hypotheken interessiert.

- Auf die Frage, welche Standards sich in der Schweiz durchsetzen werden, sieht Siat verschiedene Standards in verschiedenen Bereichen (z.B. Anlegen, Hypotheken etc.). Er weist zudem darauf hin, dass Standards auch kompatibel gemacht werden können und derzeit verschiedene Gespräch am Laufen sind.

Wertschöpfungskette erweitern: Wie Valiant mit dem Immobilienmaklerdienst AgentSelly Mehrwert für Kunden und Partner schafft

Christoph Wille, Leiter Kundenservices und Kanäle, Valiant Bank

- Valiant ist bereits im 2017 eine Beteiligung an fidesso eingegangen, damals eine Lösung für Selbstverkäufer von Immobilien. fidesso wurde 2018 in Agent Selly umbenannt, im 2019 hat Valiant die Mehrheit an Agent Selly übernommen.

- Mit diesem Schritt möchte Valiant die Customer Journey im Bereich Immobilien komplett abdecken, bzw. die Wertschöpfungskette der Bank erweitern. Dazu gehört unter anderem auch das Anbieten und Suchen von Immobilien, sowie die Besichtigung und Schätzung von Immobilien.

- Kundenberater übernehmen unter anderem auch Aufgaben wie die Besichtigung von Immobilien. Dies generiert für die Bank natürlich einen sehr wertvollen Lead.

- Valiant möchte ihr künftiges Vertriebsnetz noch stärker als zuvor nutzen, um AgentSelly bei den Kunden bekannt zu machen. Kundenberatende sollen AgentSelly als interessanten Immobilienmakler positionieren. Es wird vermehrte Logo-Präsenz und auch AgentSelly-Beratende in den Geschäftsstellen von Valiant geben. Des Weiteren gibt es künftig möglicherweise auch eine strategische Erweiterung mit einem Hypothekenvermittlungs-Angebot und der Anbindung eines Versicherungspartners.

- Die Zusammenarbeit mit Agent Selly steht auch anderen Banken offen. Die Bank Thalwil hat sich als erste Bank angeschlossen.

Touchpointerlebnisse im Banking – was Kunden wollen, was Banken anbieten

Prof. Dr. Nils Hafner, Hochschule Luzern – Wirtschaft, Institut für Finanzdienstleistungen Zug IFZ

- Nils Hafner stellte die Resultate der Touchpoint-Studie vor (Download)

- Eine Zusammenfassung der Studie findet sich hier.

Sprachassistenten im Kundenkontakt – wie Swisscard Services clever automatisiert

Gregorio Uglioni, Head of Transformation Operations Services, Swisscard AECS GmbH

Stephan Fehlmann, Senior Business Developer bei Spitch

- Gregorio Uglioni zeigte auf, wie Swisscard Spracherkennung einsetzt. Dadurch konnte bei telefonischen Anfragen ein Teil des Prozesses digitalisiert werden. Die Identifikation der Kunden erfolgt über die App von Swisscard.

- Der Kunde kann nach der Identifikation sein Anliegen verbal schildern anstatt mit den üblichen Nummern für den Geschäftsfall («Drücken Sie 1 für…») selber eine Zuteilung vorzunehmen. Dank der Spracherkennung wird das Anliegen in der Regel automatisch dem richtigen Call Center Agent zugewiesen. Dieser sieht zudem bereits einige Sekunden bevor er den Anruf annimmt, um welches Thema es geht – was von den Mitarbeitenden sehr geschätzt wird.

- Die Spracherkennung funktioniert auch in Schweizerdeutsch. Etwa 60% der Anfragen werden in Schweizerdeutsch formuliert.

- Aktuell werden 90 Prozent der Kundenanfragen korrekt erkannt. Stephan Fehlmann von der Firma Spitch sieht das Potential bei etwa 95 Prozent.

- Mögliche Erweiterungsschritte gehen in Richtung Automatisierung. So können dank der Sprache und abhängig vom Geschäftsfall, gewisse Dialoge von vornherein automatisiert werden.

Digitalize your customer journey around cash

Sandipan Chakraborty, Founder & CEO, Sonect AG

- Sandipan Chakraborty stellte sein Start-up sonect vor. Das Geschäftsmodell von sonect erlaubt Retail-Geschäften, die Rolle von Bankomaten zu übernehmen. Personen, die Geld beziehen möchten, können dies in angeschlossenen Geschäften mittels Vorzeige eines Strichcodes erledigen. Der Vorteil für Banken ist es, dass sie ihre Kosten für das Bankomaten-Netz reduzieren könnten. Geschäfte können ihr Cash-Management verbessern und erhalten zusätzlich Laufkundschaft.

- Das Geschäft ist auf B2B2C ausgerichtet. Eine zukünftige Partner-Bank beispielsweise hat Sonect direkt in der Mobile Banking App integriert.

- Das Angebot von sonect geht aber über das eigentliche Geld beziehen hinaus. So können Kunden auch weitere Angebote gemacht werden (z.B. vergünstigtes Getränk bei Bargeldbezug etc.).

- Sonect ist im Juli 2017 gestartet mit vier Pilot-Geschäften, wo der Bargeldbezug möglich war. Mittlerweile kann in der Schweiz bei 2’300 Geschäften Bargeld bezogen werden. Die Dichte ist gemäss sonect somit bereits höher als diejenige aller Bankomaten in der Schweiz.

- Unter anderem arbeitet sonect mit Unternehmen wie Volg, Valora (k Kiosk, Press&Books) oder den toppharm Apotheken zuammen.

- Demnächst expandiert sonect nach Italien in Zusammenarbeit mit einer grossen italienischen Bank. In den nächsten Quartalen ist auch die Expansion nach Deutschland, Frankreich und Grossbritannien geplant.

PS: Bereits kommenden Donnerstag, 27. August 2020, findet am IFZ die Sourcing Konferenz statt. Es sind noch wenige Plätze verfügbar. Weitere Informationen finden Sie hier. Ab Donnerstag wird dann auch unsere neue Sourcing Studie online verfügbar sein, in der wir aufzeigen, wo die Schweizer Banken in Bezug auf das Sourcing stehen.

PPS: Am 26. November findet die Retail Banking Konferenz 2020 statt. Weiter Informationen hier.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.