29. Juni 2020

So steigert die BLKB ihre Effizienz im Hypothekargeschäft

Von Prof. Dr. Andreas Dietrich und Dr. Urs Blattmann

Die BLKB will die Beratungsqualität und -intensität erhöhen. Um ihre Kundenberatenden besser zu unterstützen, baut sie eine neue Einheit «Sales Mid-Office» mit neuen Berufsbildern auf. Gleichzeitig vereinfacht sie ihre Verarbeitungsprozesse. Durch ein neues Prozessdesign und die Industrialisierung des Finanzieren-Prozesses sollen Kundenberatende signifikant von administrativen Tätigkeiten entlastet werden. Im heutigen Blog zeige ich auf, wie die BLKB vorgegangen ist und welche Ziele sie sich gesetzt hat.

Die Digitalisierung stellt für Banken eine der grössten Herausforderungen der Gegenwart dar. Im Umfeld sinkender Zinsmargen, zunehmender regulatorischer Anforderungen, steigender Erwartungen der Kundschaft und neuer Marktteilnehmer sehen sich Banken gezwungen, nicht nur an der Kundenschnittstelle Anpassungen vorzunehmen, sondern auch die Prozesse effizienter und digitaler zu gestalten. Insbesondere im wichtigsten Geschäftssegment der Retailbanken, den Hypothekarforderungen, schlummert bei den meisten Banken ein bedeutendes Verbesserungspotenzial.

Noch liegen die Aktivmargen von Hypotheken bei vielen Banken zwar bei rund 80 bis 100 Basispunkten. Tiefere Zinssätze bei fälligen Hypothekarprodukten oder ein intensivierter Wettbewerb mit neuen Playern im Markt werden aber auch weiterhin zu sinkenden Margen führen. «Nur» dank des steigenden Volumens konnten die meisten Banken ihr Zinsergebnis in den vergangenen Jahren trotz sinkender Margen verbessern. Sollte sich das Volumenwachstum jedoch verlangsamen oder ist das Volumen aufgrund von politischen Gegebenheiten (z.B. Abschaffung Eigenmietwert) gar rückläufig, werden sich die gesunkenen Margen bedeutend stärker auf das Geschäftsergebnis auswirken. Da das Zinsergebnis für die Retailbanken zentral ist (durchschnittlicher Anteil: 64 Prozent am Gesamtertrag), müssen Wege gefunden werden, um die Verarbeitungskosten zu reduzieren. Gelingt es den Banken, die Prozesse in ihrem Kerngeschäft zu optimieren, zu automatisieren oder zu digitalisieren, kann dies möglicherweise zu bedeutenden Kosteneinsparungen und somit zu potenziell höheren Margen führen.

Banken verfügen noch nicht über viele durchgängig digitale Prozesse. Der Hypothekarkreditprozess ist historisch gewachsen und durchläuft oft verschiedene bankinterne Abteilungen. Die Prozesse werden vielfach auch noch immer stark manuell bearbeitet.

Darum reagiert die BLKB

Auch für die BLKB gelten diese obigen Beobachtungen. Eine Analyse der Bank hat folgende – auch für viele andere Banken relevante – Entwicklungsfelder ergeben:

- Derzeit ist das Verhältnis der Zeit, die die Kundenberaterinnen und –berater mit administrativen Tätigkeiten verbringen im Vergleich zur Zeit, in der sie sich direkt mit den Kundinnen und Kunden befassen nicht optimal.

- Es gibt zu viele manuelle Arbeitsschritte – durch zahlreiche Medienbrüche werden dieselben Daten mehrfach erfasst.

- Die Prozesse werden stark von Dokumenten gesteuert und sind zu wenig systemunterstützt. Der derzeitige Standardisierungsgrad lässt zu viel Spielraum und bedingt einen entsprechend grösseren Aufwand in der Qualitätskontrolle.

- Bei Unklarheiten entsteht oftmals ein Pingpong zwischen den Prozessbeteiligten.

- Aufgrund physischer Kunden-Dossiers besteht kein digitaler Zugriff auf wichtige Informationen.

- Alle Kreditanträge und Reviews lösen den gleich hohen Arbeitsaufwand Er besteht keine risikobasierte Prozesssteuerung.

- Eine Prozesssteuerung über Kennzahlen ist meist erschwert oder gar nicht möglich.

Die Strategie der BLKB stellt die Beratung ins Zentrum. Als Herausforderung zeigt sich aber, dass die Beratenden noch zu viel Zeit für ineffiziente administrative Prozesse benötigen. Daher hat sich die Bank entschieden, mit einem neuen Programm mehr Zeit für Beratung und Kundenkontakte zu schaffen. Um das zu ermöglichen, will die BLKB ihre jetzigen Verarbeitungsprozesse effizienter gestalten. Die verschiedenen Prozessschritte sollen vereinfacht und, wo sinnvoll, automatisiert werden. Die Ambition der BLKB ist in Abbildung 1 wiedergegeben: Die Bank möchte 30% mehr Zeit für Kunden haben (Entlastung Kundenberater in der Administration) und gleichzeitig 30% Effizienzsteigerungen (im Bereich der Prozesse und der Verarbeitung) erreichen.

So sollen die Effizienzsteigerungen umgesetzt werden

Das notwendige Know-how und die damit verbundenen Ressourcen sowie Verantwortlichkeiten werden unter dem Namen «Sales Mid-Office» gebündelt. Diese neu geschaffene Einheit, welche im November lanciert werden soll, wird das Service und Support Center für die Kundenberatenden und die Kunden. Mitarbeitende aus den Bereichen Abwicklung und Frontsupport werden schrittweise in diese Einheit wechseln. Mit dieser Massnahme verbunden, entstehen bei der Bank auch neue Berufsbilder. Gleichzeitig bedeutet dies aber auch, dass sich bestehende Berufsbilder wandeln oder auch nicht mehr benötigt werden. Gemäss Angaben der Bank wird versucht, die mit diesen Massnahmen verbundene Stellenreduktion über die normale Fluktuation aufzufangen und Mitarbeitende in das neue «Sales Mid-Office» weiterzuentwickeln.

Des Weiteren wird versucht, die beinahe 40 Umsysteme und IT-Hilfstools (inkl. Outlook, Google, etc.), welche derzeit im Beratungsprozess benötigt werden, auf ca. die Hälfte zu reduzieren, um die Komplexität zu reduzieren. Die Prozesse werden End-to-End digitalisiert und das Regelwerk in die Prozessführung integriert. Im Fokus steht die papierlose Einmalerfassung der Daten. Das elektronische Dossier soll die Prozessabwicklung unterstützen und deutlich vereinfachen. Auf die Führung eines physischen Kundendossiers wird künftig verzichtet. Bestehende werden in ein neues eDossier umgewandelt.

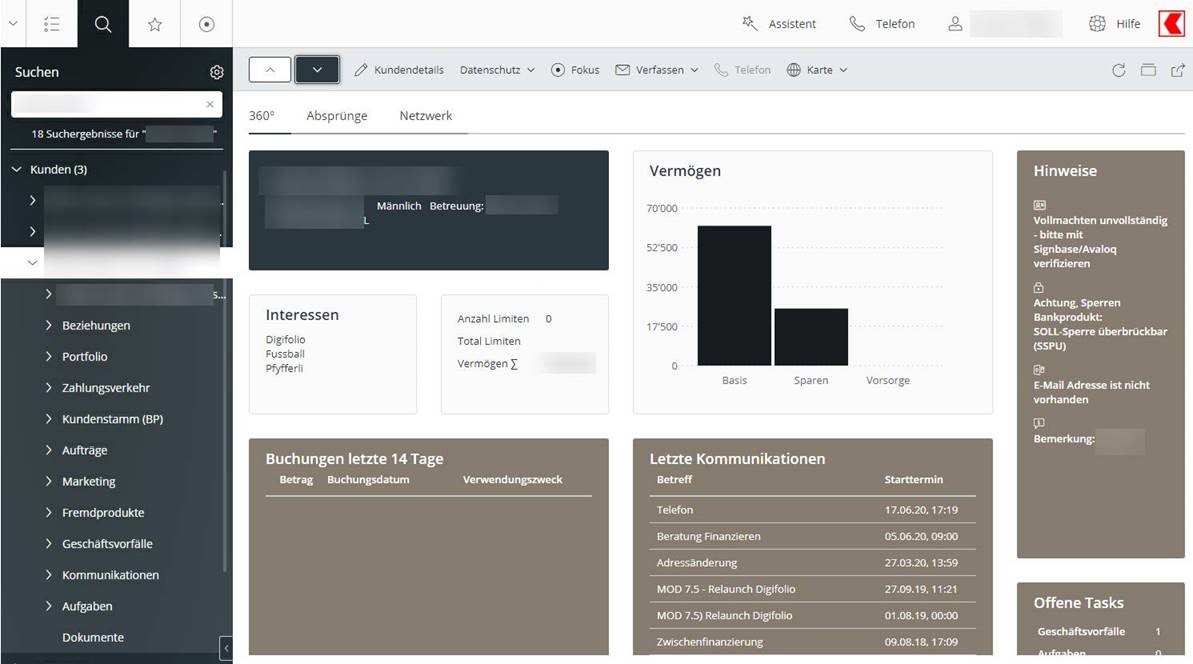

Der neue Finanzierungsprozess wird in den Kundenberater-Arbeitsplatz von BSI integriert (vgl. Abbildung 2).

Wieviel kann die BLKB durch diese Massnahmen potenziell einsparen?

Gemäss Geschäftsbericht hat die BLKB per 31.12.2019 ein Hypothekarvolumen von rund CHF 19.6 Milliarden. Basierend auf den Wachstumszahlen der letzten 5 Jahre – und unter Berücksichtigung gewisser Amortisationen und Ablösungen – kann man davon ausgehen, dass in etwa ein Volumen von CHF 800 Millionen bis CHF 1 Milliarde für Neuhypotheken pro Jahr vergeben werden. Dies entspricht – bei einem von mir geschätzten durchschnittlichen Volumen von CHF 400’000 – ca. 2’500 Neuhypotheken pro Jahr. Bei einer Ersparnis von ca. 30% könnte man alleine im Bereich der Neuhypotheken geschätzt rund CHF 0.9 Millionen pro Jahr sparen. Da Prozessoptimierungen bei allen Fällen im Bereich des Kreditprozesses umgesetzt werden, wird das jährliche Ersparnispotenzial für die Gesamtbank aber sicherlich noch höher sein.

Fazit

Die Heterogenität bei den Schweizer Banken bezüglich Prozessgestaltung im Hypothekarbereich ist immens. Selbst bei gleichen Kernbankensystemen variieren die Prozesse und die Effizienz der Prozesse enorm. Daraus kann abgeleitet werden, dass bei allen Banken ein – kleineres oder grösseres – Optimierungspotenzial besteht. Es ist daher begrüssenswert, dass die BLKB ihre bisherigen Prozesse kritisch hinterfragt und nun einen grösseren Schritt unternimmt, substanzielle Prozessoptimierungen umzusetzen. Zentral scheint uns, dass die BLKB das Thema «Prozesseffizienz» nicht nur als Verarbeitungsthema sieht, sondern auch die Prozesse im Vertrieb genauer anschaut. Wir glauben aber, dass auch im Beratungsprozess selber noch weiteres Effizienz- und Effektivitäts-Potenzial schlummern würde.

Ebenfalls empfehlen wir den Banken, dass sie einen Prozesszirkel o.ä. institutionalisieren. In einer Studie mit ti&m haben wir diesbezüglich festgestellt, dass Banken mit Prozessinitiativen und klar verantwortlichen Personen tendenziell effizienter sind in der Herstellung von Hypotheken.

Ob die BLKB das Ziel, mit dem neuen Ansatz «Best-in-Class» zu sein», wirklich schafft, wird sich erst weisen müssen. Aber es ist auf alle Fälle sinnvoll, dass die vorhandenen Probleme angepackt werden und der Prozess von Grund auf neu aufgesetzt wird.

Kommentare

5 Kommentare

GRAFFITIARTIST Schweiz

13. August 2020

Hallo, danke für den interessanten Beitrag. Viele Grüße Christoph

Sandro Widmer

29. Juni 2020

Hallo Herr Dietrich, persönlich finde ich das jetzt nichts Weltbewegendes. Das elektronische Kreditdossier haben die meisten Banken in den letzten 10 Jahren wohl schon eingeführt. Die BLKB schein hier eher ein Nachzügler zu sein. Und dass etwas von BackOffice zu MidOffice umbenannt wird, ist auch nicht wirklich innovativ. Hasuptsache es geht schnell für den Kunden. Es fehlt auch eine Information, wie der Online- und Offline-Kanal zusammenpassen resp. wie der Kunde hier auch allenfalls online starten und dann offline abschliessen kann. Insgesamt verstehe ich, um Unterschied zu anderen in Ihrem Blog besprochenen Artikeln, was an diesem Ansatz der BLKB innovativ sein könnte. Freundliche Grüsse Sandro Widmer

Prof. Dr. Andreas Dietrich

29. Juni 2020

Guten Tag Herr Widmer Danke für Ihre kritische Anmerkung. Es ist tatsächlich nicht so, dass wir hier von einer Innovation sprechen können oder einem weltbewegend neuen Thema. Es ist vielmehr ein Beispiel dafür, wie sich eine Bank diesem Thema annimmt, welche Ziele sie sich setzt und woran sie derzeit arbeitet. Das Thema beschäftigt derzeit viele Banken - viele machen aber trotzdem keine bedeutenden Schritte vorwärts. Ich hoffe, dass ich mit diesem Artikel auch das eine oder andere Gespräch zu diesem aus meiner Sicht sehr wichtigen Thema anregen kann. Beste Grüsse Andreas Dietrich

Daniel Mühlebach

29. Juni 2020

Guten Tag Andreas Spannend was die BLKB hier vor hat. Interessant wäre zu erfahren welche der vielen Prozess-Schritte beim Berater und welche beim Mid-Office angegliedert sind. Beste Grüsse Daniel Mühlebach

Prof. Dr. Andreas Dietrich

29. Juni 2020

Hallo Daniel Gemäs meinen Informationen beabsichtig die BLKB, alle Prozesse mit den Kundenkontakten rund um die Beratung bei den Kundenberatern anzusiedeln und alle Verarbeitungstätigkeiten im Sales Midoffice. Gruss, Andi

Danke für Ihren Kommentar, wir prüfen dies gerne.