7. Oktober 2019

Erfolgsmessung des Kunden Managements. Ist der Net Promotor Score wirklich die Masterkennzahl?

Von Prof. Dr. Nils Hafner

In der Praxis hat sich die Kennzahl des Net Promotor Score (NPS) in den letzten Jahren zu einem weltweiten Standard entwickelt. Aber ist diese Kennzahl wirklich der Wahrheit letzter Schluss und eignet Sie sich dementsprechend für die Messung der Kundenorientierung im Banking? Ich habe Ihnen hier einige aktuelle Erkenntnisse zusammen gestellt.

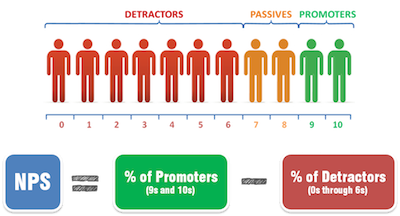

Zunächst einmal muss festgehalten werden, dass der NPS einfach zu verstehen und einfach zu erheben ist. Also vorstands- oder bankleitungstauglich, wie meine Beratungskollegen sagen würden. Und das macht ihn vor allem erfolgreich: Organisationen wie beispielsweise die Allianz Versicherung oder Sunrise steuern inzwischen ihr gesamtes Geschäftsmodell nach diesem Score. Dahinter steht die Frage: „Würden Sie uns weiterempfehlen?“ Der Kunde antwortet auf einer 11er Skala von „0“ bis „10“. Die Gruppe derjenigen, welche „9“ oder „10“ geantwortet haben, nennt man (vollkommen willkürlich) die „Promotoren“. Diese empfehlen das Unternehmen häufig weiter und sind vor allem langfristig emotional gebunden. Von dieser Gruppe zieht man die Gruppe der sogenannten (ebenso willkürlich definierten) „Detraktoren“ ab. Diese haben die Frage mit „0“ bis „6“ beantwortet. Die Gruppe der „Neutralen“ mit der Bewertung „7“ und „8“ lässt man bei der Betrachtung aussen vor. Sie ist momentan zufrieden aber nicht speziell emotional verbunden. Der NPS ist also eine Kennzahl, die sich zwischen -100 (100% der befragten Kunden sind Detraktoren) und +100 (100% der befragten Kunden sind Promotoren) bewegt. Die Anzahl der Promotoren ist also eine Art „gemeinsame Währung“ für die Qualität der Kundenbeziehung. So weit, so gut.

Kennzahlen kombinieren zu einem Dashboard

Jedoch zeigen sich bei dieser Art der Messung vor allem langfristige Einschätzungen der gesamten Kundenbeziehungen. Auch ist nicht gesagt, dass der befragte Kunde überhaupt in letzter Zeit Kontakt mit einem Touchpoint hatte. Darüber hinaus existiert mit der Messung der Kundenzufriedenheit ein zweiter Erfolgsindikator, der (zumindest wissenschaftlich) weit besser erforscht ist. Ebenso kommt mit dem Customer Effort Score eine Kennzahl die den gefühlten Aufwand des Kunden, um sein Anliegen zu erledigen bzw. durch das Unternehmen erledigt zu bekommen. Und gerade das ist ja im Banking wichtig, wie viele Studien aus dem Retail-Banking zeigen. Akademische Publikationen und die Diskussion mit Praktikern zeigt, dass es sinnvoll ist, für die optimale Beeinflussung der Kundenerfahrung mit einem Unternehmen eine Kombination dieser Kennzahlen zu wählen.

Führung durch Transparenz

Für die Führung mittels solcher Kennzahlen ist natürlich Transparenz angebracht. Nicht ist schöner, als wenn ein Erlebnis durch den Kunden als „empfehlungswürdig“ klassifiziert wird, das dem leistungsfähigen und offenbar auch -bereiten involvierten Mitarbeiter auch mitzuteilen. Dies nutzen führende Banken im Ausland bereits, um Wettbewerbe unter ihren Mitarbeitern zu fördern, welche um die besten Kundenbewertungen ausgetragen werden. Ebenso haben Gesellschaften inzwischen weltweit bonusrelevante Gehaltsteile an bestimmte Kundenorientierungs- und dabei vor allem an NPS-Ziele angepasst. Das motiviert natürlich zu Spitzenleistungen.

Wichtig ist, gerade bei recht generalistischen Bewertungen der Kundenbeziehung das „Warum“. Wie ist die Bewertung zustande gekommen? Liegt es am Berater? Gab es keine oder nur eine für den Kunden unbefriedigende Lösung? Oder was genau hat den Kunden jetzt genau begeistert. Daher sollten gerade die NPS Gruppen der „Detraktoren“ und der „Promotoren“ zu den Ursachen der Bewertung befragt werden. Nur so kann die Organisation aber auch der einzelne Mitarbeitende lernen, was genau Kunden im Kontakt mit dem Unternehmen begeistert. Gerade die Verknüpfung zwischen der Auswahl des Kennzahlen-Sets und der Lernschleifen im Unternehmen hat sich in der Praxis als zielführend erwiesen.

Darüber hinaus hat sich seit einigen Jahren die Erkenntnis durchgesetzt, dass sich „schlechte“ Customer Experience nicht rechnet. Gerade im Kunden-Service sind Kunden viel beharrlicher, wenn es darum geht, von einem Unternehmen eine verlässliche richtige Lösung zu bekommen als man denkt. So nehmen sie oft Wartezeiten in Kauf oder kontaktieren die Bank wegen desselben Problems mehrfach über verschiedene Anlaufstellen wie die Filiale, die Website oder das Contact Center. Um diese „unnötigen“ Kosten zu senken, benötigt das Unternehmen jedoch Steuerungssysteme, die auf die schnelle Lösung im ersten Anlauf (First Contact Resolution Rate) zu vertretbaren Gesamt-Kosten (Cost to Serve) abzielen. Auf der Basis dieser Informationen kann beispielsweise über eine sinnvolle Automation oder eine Kompetenzentwicklung bei einem persönlich bedienenden Mitarbeiter entschieden werden.

RBS als „best practice“ im Banking

Überhaupt wird das Thema der Integration von Kostenbetrachtungen in das Customer Experience Management noch viel zu wenig methodisch unterstützt. Hier sind die Arbeiten meines Kollegen Stan Maklan von der Cranfield University hervorzuheben. Er hat untersucht, wie die Royal Bank of Scotland (RBS) unter grossem Kostendruck ihre Customer Journey analysiert hat. Dabei zerlegt die RBS die Journey in die einzelnen Kundenentscheidungsschritte, identifiziert die Services, die RBS in diesem Schritt anbietet, analysiert die Relevanz dieser Services aus der Perspektive des Kunden, die für RBS entstehenden Kosten und die durch den Kunden wahrgenommene Qualität dieser Services anhand NPS, Kundenzufriedenheit und Customer Effort Score. Das Zusammenbringen dieser drei Perspektiven (Schritte aus Kundenperspektive, Services und Kosten aus Unternehmensperspektive und Qualität wiederum aus Kundenperspektive) lässt RBS beurteilen, wo die grössten Hebel in der Verbesserung des Kundenerlebnisses sind. Die Auswahl der richtigen KPIs trägt also dazu bei, Ansatzpunkte zu finden, wo man mit einer Verbesserung des Kundenerlebnisses beginnen sollte und hilft durch diese Priorisierung, Komplexität zu bewältigen und Fokus herzustellen.

Was lernen wir daraus?

Der NPS besticht vor allem durch seine «Bankleitungstauglichkeit». Grundsätzlich performt diese Kennzahl aber nicht besser als die Messung der Kundenzufriedenheit. Wichtig ist hier, mehrere Kennzahlen zu verwenden. Man kann beispielsweise den NPS, die Kundenzufriedenheit und den Customer Effort Score messen. Gleichzeitig sollte man über den Prozesskostenansatz verstehen, wo der wirtschaftlich grösste Hebel für das Customer Experience Management liegt. Schlisslich will jede Bank mit der konsequenten Ausrichtung auf den Kunden schlussendlich mehr Geld verdienen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.