16. September 2019

Bedürfnisse und Problembereiche bei der digitalen Kontoeröffnung aus Privatkundensicht

Von Prof. Dr. Andreas Dietrich

Die digitale Kontoeröffnung (Digital Onboarding) für Privatkunden wird in der Zwischenzeit von 17 Banken in der Schweiz angeboten. Wie eine Umfrage nun aber zeigt, befriedigen die bestehenden Lösungen nicht alle Bedürfnisse der Kunden. Im heutigen Blog zeige ich anhand der „Customer Journey“ im Digital Onboarding-Prozess auf, welche Bedürfnisse und Probleme die Retail Kunden derzeit haben und wo sich die Banken noch verbessern müssen.

Die FINMA hat mit ihrem Entwurf des Rundschreibens „Video- und Online-Identifizierung“ am 21. Dezember 2015 die aufsichtsrechtlichen Rahmenbedingungen für die Aufnahme von Geschäftsbeziehungen im Finanzbereich über digitale Kanäle geschaffen. Am 3. März 2016 hat sie grünes Licht für die Aufnahme von Geschäftsbeziehungen zwischen Kunde und Bank mittels Video- und Online-Identifizierung gegeben. In der Zwischenzeit haben sich 17 Banken in der Schweiz diese Möglichkeit zu Nutze gemacht hat. Beinahe alle nutzen das Digital Onboarding bislang ausschliesslich für Privatkunden.

Die „Customer Journey“ im Digital Onboarding als Basis der Untersuchung

Im Rahmen einer Bachelorarbeit hat Colette Schellenberg eine Online-Umfrage zum Thema „Digital Onboarding“ gemacht und verschiedene Onboarding Prozesse von Banken analysiert. Als Basis für die unten vorgestellten Auswertungen dient eine Stichprobe von 308 Personen, welche im April 2019 den Fragebogen ausgefüllt haben. Die Stichprobe ist in Bezug auf die Geschlechter repräsentativ, jedoch sind Personen über 65 Jahren und unter 19 Jahren unterrepräsentiert. Zudem sind Personen mit einem Hochschulabschluss in der Stichprobe etwas zu stark vertreten.

Als Basis für die Untersuchung wurden Fragen entlang einer vordefinierten „Customer Journey“ gestellt. Als Teilschritte der „Customer Journey“ bei einer Kontoeröffnung wurden die in Abbildung 1 dargestellten Aspekte identifiziert. Der Aspekt „Auslöser für einen Wechsel“ wurde in der Umfrage aber nicht berücksichtigt.

Nachfolgend möchte ich die wichtigsten Erkenntnisse aus den Fragen zu den entsprechenden Teilschritten erläutern und dabei sowohl auf die grundsätzlichen Bedürfnisse als auch auf die potenziellen Pain Points (unerfüllte Erwartungshaltungen) der Kunden eingehen.

Für welche Bank entscheiden sich die Kunden? („Anbieter auswählen“)

Wie in einem früheren Blog bereits detaillierter aufgezeigt, sind die wichtigsten Kriterien für die Wahl eines neuen Anbieters die Gebühren für die Kontoführung (89% der Befragten erachten dies als wichtig bzw. eher wichtig) und das Image respektive die Reputation der Bank (83.3% haben dies als wichtig resp. eher wichtig angegeben).

Wie informieren sich die Neukunden? („Anbieter kontaktieren“)

Die Ergebnisse der Umfrage zeigen wenig überraschend, dass das Internet für die Informationsrecherche von grosser Bedeutung ist. Insgesamt 79 Prozent der Befragten nutzen das Internet – und über 80 Prozent dieser Personen nutzen dabei Google als Ausgangspunkt ihrer Suche. Dies bedeutet auf der anderen Seite, dass sich rund 21 Prozent der Befragten über einen physischen Kanal zu Bankprodukten informieren. Interessanterweise wird für die Informationsrecherche der PC oder Laptop heute noch immer häufiger benutzt als das Smartphone (80% Laptop/PC; 60% Smartphone). Nur 19 Prozent der Befragten nutzen für die Recherche manchmal auch ihr Tablet. Unter den Personen, die sich offline über Produkte und Dienstleistungen informieren, sind überproportional viele Frauen vertreten.

Wie viele Kunden möchten Produkte online eröffnen können? („Produkte auswählen“)

Mehr als die Hälfte der Befragten (64%) möchte die neue Bankbeziehung (bzw. die Produkte) online eröffnen können. Die Eröffnung über den Desktop ist dabei gemäss Umfrage wichtiger als die Eröffnung über das Smartphone. Damit scheint klar, dass eine Bank derzeit die Eröffnung auf sämtlichen Geräten und Kanälen möglich machen sollte. Derzeit fokussieren sich viele Banken entweder auf eine vollständige Eröffnung auf einer App oder auf eine Desktopvariante.

Das Produktangebot, welches online eröffnet werden kann, beschränkt sich bei vielen Banken auf Pakete. Diese beinhalten zwar sämtliche Basisdienstleistungen wie beispielsweise den Zahlungsverkehr und Sparprodukte, lassen aber keine Individualisierung zu. Zudem zeigen die Ergebnisse aus der Umfrage, dass das Vorsorgethema an dritter Stelle steht, was die Nutzung der Produkte bei den Banken betrifft. Dieses wird jedoch nur von den wenigsten Banken im Kontoeröffnungs-Prozess angeboten.

Wie formell möchten es die Bankkunden? („Formalitäten erledigen“)

Aus der Analyse der Onboarding-Prozesse geht hervor, dass bei gewissen Banken sehr viele Pflichtfelder ausgefüllt werden müssen. Dies kann zu höheren Abbruchraten führen. Im Gegensatz zu den klassischen Banken scheinen die meisten FinTech Anbieter wie Revolut, Zak oder Neon weniger Punkte abzufragen.

Des Weiteren möchte über die Hälfte der befragten Kunden (60%) die Vertragsakten nicht mehr physisch, sondern elektronisch erhalten. Viel Zuspruch findet auch die elektronische Unterzeichnung von Verträgen mittels mTAN. Dies wird in der Praxis bereits von einigen Banken angeboten.

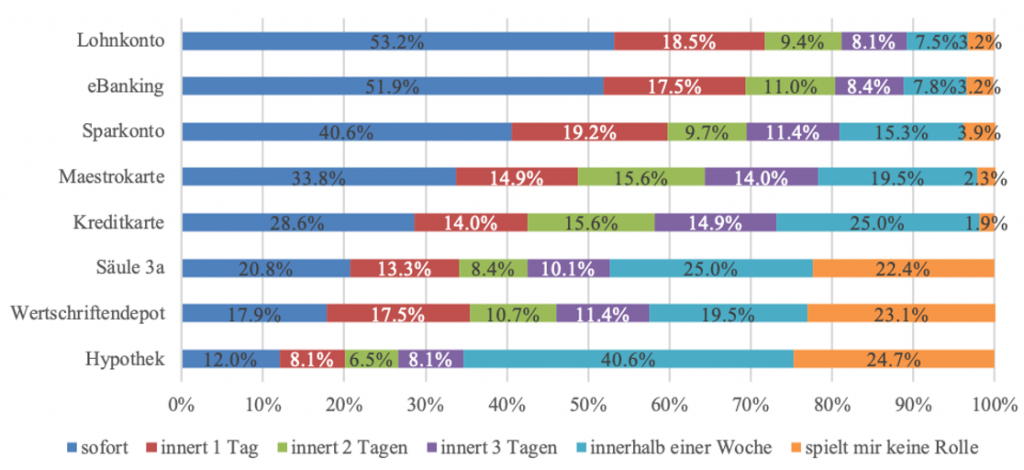

Nach welcher Zeit sollen Produkte verfügbar sein? („Produkte nutzen“)

Aus den Umfrageergebnissen geht hervor, dass nach der Eröffnung von über der Hälfte der Befragten eine sofortige Nutzung des Lohnkontos und des eBanking erwartet wird. Vor allem Personen, die den digitalen Onboarding-Prozess nutzen, erwarten beispielsweise eine sofortige Nutzung des eBankings. In der Realität erfüllt diese Erwartungshaltung fast keine Bank. Auch bei der Eröffnung auf einer Bankfiliale besteht eine gewisse Erwartungshaltung hinsichtlich der Nutzung der Produkte nach der Eröffnung. So erachten es über 65 Prozent der Befragten als wichtig bzw. eher wichtig, gewisse Produkte nach der Eröffnung auf der Filiale gleich „mitzunehmen“.

Basierend auf diesen Bedürfnissen scheint klar, dass die Kontoeröffnungs-Prozesse stärker automatisiert werden müssen, damit eine schnellere Bereitstellung und Nutzung der Produkte möglich ist.

Des Weiteren wünschen sich 75 Prozent der Kunden, jederzeit den Bestellstatus ihrer angeforderten Produkte (z.B. Maestro-Card) einsehen zu können. Auch hier besteht zwischen den aktuellen Prozessen bei den Banken und der Erwartungshaltung eine Lücke.

Kunden wünschen sich Service für Kontowechsel („Alte Bankbeziehung beenden“)

Aus der Umfrage geht zudem hervor, dass über 70 Prozent einen Service für den Kontowechsel von der alten zur neuen Bank in Anspruch nehmen würden. Die Befragten wären hierzu bereit, der neuen Bank eine Vollmacht zu erteilen, damit diese sämtliche administrative Tätigkeiten ausführen kann.

Derzeit bieten nur wenige Banken (z.B. die Credit Suisse) einen vollständigen Kontowechsel-Service an. Für die anderen Banken lohnt es sich möglicherweise, ein solches Angebot in Erwägung zu ziehen. Einerseits findet es grossen Anklang bei den Befragten. Andererseits kann es die Hürde, überhaupt einen Bankenwechsel in Erwägung zu ziehen, reduzieren.

Fazit

Die digitale Kontoeröffnung für Privatkunden wird in der Zwischenzeit zwar von 17 Banken in der Schweiz angeboten. Anhand der obigen Analysen wird aber klar, dass die derzeitigen Angebote viele Bedürfnisse der Kunden noch nicht vollkommen befriedigen. Das stärkere Denken in der Customer Journey und das systematische Adressieren der damit verbundenen Bedürfnisse könnten helfen, die Angebote zu verbessern. Generell ist auch anzumerken, dass Kunden den Komfort und die damit verbundene Einfachheit der fortgeschrittenen Digitalisierung in anderen Industrien erleben. Entsprechend wird je länger je mehr auch das gleiche Niveau von der Bankenindustrie erwartet.

Kommentare

1 Kommentare

Studi-Kompass

24. November 2019

Positiv sind zumindest zwei Tatsachen: Für die Kundenberater entfällt administrativer Aufwand. Sie können sich damit vermehrt auf die Beratung konzentrieren..

Danke für Ihren Kommentar, wir prüfen dies gerne.