2. September 2019

Raiffeisen lanciert die «Vorsorgeradar»-App – eine Einschätzung

Von Prof. Dr. Andreas Dietrich

Viele SchweizerInnen und Schweizer riskieren grössere Lücken in ihrer Altersvorsorge. Zwar erwarten zwei von drei EinwohnerInnen, dass sie im Ruhestand noch immer den gleich hohen Geldbedarf haben wie mit 55 bis 65 Jahren. In der Realität werden aber die meisten EinwohnerInnen ein deutlich geringeres Einkommen haben als zuvor. Verschiedene Umfragen zeigen auf, dass die meisten Schweizerinnen und Schweizer ihre Vorsorgelücke unterschätzen oder gar nicht kennen. An diesem Punkt setzt die heute lancierte Vorsorgeradar-App von Raiffeisen an. Im heutigen Blog möchte ich die Relevanz des Themas kurz beleuchten und meine Eindrücke dieser App schildern.

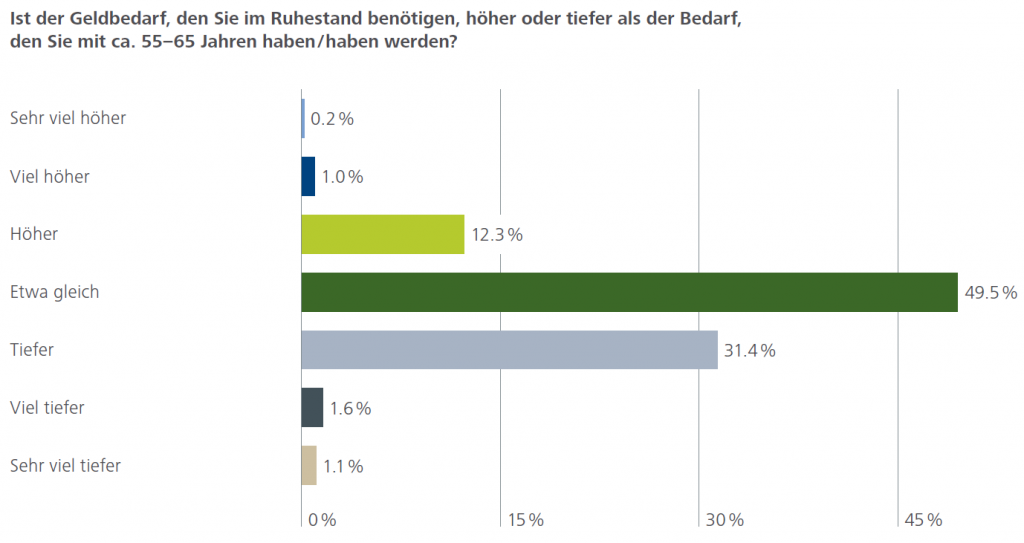

Gemäss einer Umfrage im Rahmen des Raiffeisen Vorsorgebarometers 2018 sind die Erwartungen von Schweizerinnen und Schweizern bezüglich der benötigten Geldmittel im Ruhestand hoch. Rund zwei Drittel der Bevölkerung glaubt gemäss dieser Umfrage, dass sie im Ruhestand gleich viel oder gar mehr Geld benötigen als mit 55 bis 65 Jahren (vgl. Abbildung 1). Gemäss dem Schweizer Vorsorgesystem erreichen die Mittel aus AHV und Pensionskasse aber oftmals nur rund 60 Prozent des vor der Pensionierung erzielten Einkommens. Entsprechend scheint es wichtig, dass sich die entsprechenden Personen frühzeitig mit dem Thema auseinandersetzen und versuchen, Vorsorgelücken zu vermeiden oder zumindest zu reduzieren, sofern der gewohnte Lebensstandard beibehalten werden soll.

Als Einzahlerin und Einzahler in das Schweizer Vorsorgesystem ist es sicherlich sinnvoll, frühzeitig sein prognostiziertes Einkommen nach der Pensionierung zu berechnen. Die voraussichtliche AHV-Rente kann man zum Beispiel auf der Seite des Bundes berechnen. Die Pensionskassen-Rente kann man berechnen, indem man sein voraussichtliches Alterskapital mit dem aktuellen Umwandlungssatz multipliziert. Des Weiteren kann man ausrechnen, wie hoch die Beträge auf dem Säule 3a-Konto oder aus freien Spargeldern bei der Pensionierung sein werden. Die Summe dieser Renten kann man danach mit seinem aktuellen Netto-Einkommen (abzüglich Berufsauslagen, Einzahlungen in die dritte Säule, etc.) vergleichen und dadurch die Vorsorgelücke bestimmen. Dieser Prozess erfordert einiges Wissen und wohl auch viel Zeit. Auch die konkreten Möglichkeiten, wie man die Vorsorgelücke reduzieren kann, sind – bei eigener Nachforschungs-Arbeit – zeitintensiv und als Laie nicht einfach zu verstehen.

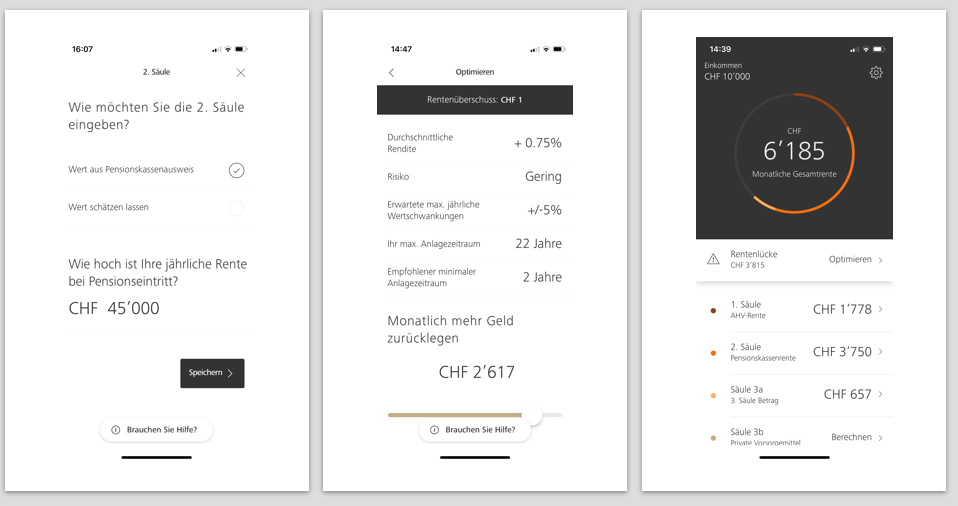

Vor diesem Hintergrund wurde heute die mobile App Vorsorgeradar von Raiffeisen lanciert. Sie soll für drohende Rentenlücken sensibilisieren und Unterstützung zur Reduktion dieser Lücken bieten. Die App unterstützt ihre Nutzer dabei, ein finanzielles Gesamtbild und einen Überblick über die persönliche Vorsorgesituation zu erhalten. Mit wenigen Eingaben wird die voraussichtliche monatliche Rente aus der ersten Säule (AHV), zweiten Säule (BVG) und dritten Säule (3a gebundene Vorsorge, 3b freie Vorsorge) berechnet. Anhand verschiedener Strategien kann simuliert werden, wie diese Rentenlücken rechtzeitig geschlossen werden können.

So funktioniert die App

Die App kann sowohl von bestehenden Raiffeisen-Kundinnen und -Kunden, als auch von Nicht-Kunden genutzt werden. Sie ist einfach und gut verständlich aufgebaut und meines Erachtens auch optisch ansprechend. Um ein einigermassen nutzstiftendes Resultat zu erhalten, sollten Nutzerinnen und Nutzer aber trotzdem etwas Zeit einplanen für die Angabe einiger Daten. So muss man beispielsweise angeben, wie hoch der derzeitige Betrag im Säule 3a-Konto ist. Ebenso sollten Nutzerinnen und Nutzer der App den Pensionskassenausweis beiziehen, um den tatsächlich geplanten ausbezahlten Betrag zu sehen (alternativ kann man dies aber auch nur näherungsweise schätzen lassen). Basierend auf diesen und weiteren Angaben wird vom Vorsorgeradar die Vorsorgelücke berechnet. Die Rente und resultierende Lücke werden dabei konsequent in einer monatlichen Sicht ausgewiesen, was ich als positiv erachte. Anzumerken bleibt auch, dass die entsprechenden Daten nicht an die Raiffeisenbanken weitergeleitet werden. Sie sind nur auf dem jeweiligen Gerät des Nutzers abgelegt.

Basierend auf der berechneten Vorsorgelücke schlägt die App verschiedene Optimierungen vor (Optimierung bedeutet im konkreten Fall, dass der benötigte Betrag berechnet wird, um die Rentenlücke zu schliessen). Als Optimierungen werden dabei im Grundsatz die zwei Möglichkeiten «monatlich mehr Geld zurücklegen» und «mehr aus bestehenden Konten machen» angeboten. Bei «monatlich mehr Geld zurücklegen» wird dem Kunden aufgezeigt, wie stark die Vorsorgelücke sich reduziert, wenn man monatliche Einzahlungen auf das Sparkonto oder Anlagedepot (der Vorsorgeradar bietet hier fünf verschiedene Anlagestrategien) vornimmt. Stark empfohlen werden Einzahlungen auf das Säule 3a-Konto (Anmerkung: ein Viertel der Bevölkerung in der Schweiz besitzt derzeit keine Säule 3a und nur die Hälfte derjenigen, die in die Säule 3a einzahlen, leisten den gesetzlich zugelassenen Maximalbetrag). Bei «mehr aus den bestehenden Konten machen» wird vor allem das Vorsorgedepot 3a vorgeschlagen. Es ist bekannt, dass der überwiegende Bevölkerungsteil, der über eine Säule 3a verfügt, die Gelder zumeist auf einem Sparkonto belässt und nicht in Wertschriften investiert. Abbildung 2 gibt einen Einblick in die App von Raiffeisen. Rechts ist das Herzstück der App ersichtlich, welches die monatliche Rentenlücke (im Beispiel CHF 3’815) zeigt.

Die Kundinnen und Kunden haben jederzeit die Möglichkeit, Experten von Raiffeisen zu kontaktieren. Kunden können dabei wählen, ob der Kundenberater per Telefon oder per Email in Kontakt treten soll.

Kritikpunkt von meiner Seite ist, dass sich die entsprechenden Optimierungen im Prinzip nur auf das Raiffeisen-Produktuniversum (Sparkonti, Säule 3a und 3b) beziehen. Nicht berücksichtigt werden hingegen – sofern solche bestehen – das Ausgleichen möglicher AHV-Beitragslücken (für jedes Jahr, in dem keine AHV-Beiträge geleistet wurden, wird die Rente um 1/44 gekürzt) oder die auch steuerlich attraktive Möglichkeit von freiwilligen Einlagen in die Pensionskasse. Des Weiteren werden die nach dem Erwerbsleben tieferen Kosten (z.B. Berufsauslagen) nicht berücksichtigt in der Berechnung der Vorsorgelücke. Gemäss der Raiffeisenbank sei es aber nur das Ziel, «dass die App einfach bleibt und der Kunde auf eine mögliche Lücke sensibilisiert wird».

Wer könnte eine solche App überhaupt nutzen?

Grundsätzlich sollten sich alle Schweizerinnen und Schweizer zum Thema «Rentenlücken» Gedanken machen. Es ist hochrelevant und betrifft uns alle. Die App der Raiffeisenbank finde ich grundsätzlich sinnvoll und einfach gemacht. Es gibt eine gute erste Indikation, wie die finanzielle Situation nach der Pensionierung sein könnte. Insofern kann ich die Nutzung dieser App empfehlen.

Auf der anderen Seite könnten die folgenden vier Aspekte dazu führen, dass es das neue Raiffeisen-Angebot trotzdem nicht in die Hitliste der App-Downloads schafft:

- Sehr viele Personen möchten sich (noch) nicht mit dem Thema Altersvorsorge auseinandersetzen. Der häufigste Grund hierfür ist, dass die Altersvorsorge für viele zu komplex ist und sie das Thema nicht interessiert. Gewisse Personen geben auch an, zu wenig Geld zu haben oder noch zu jung zu sein für dieses Thema (vgl. Raiffeisen Vorsorgebarometer 2018).

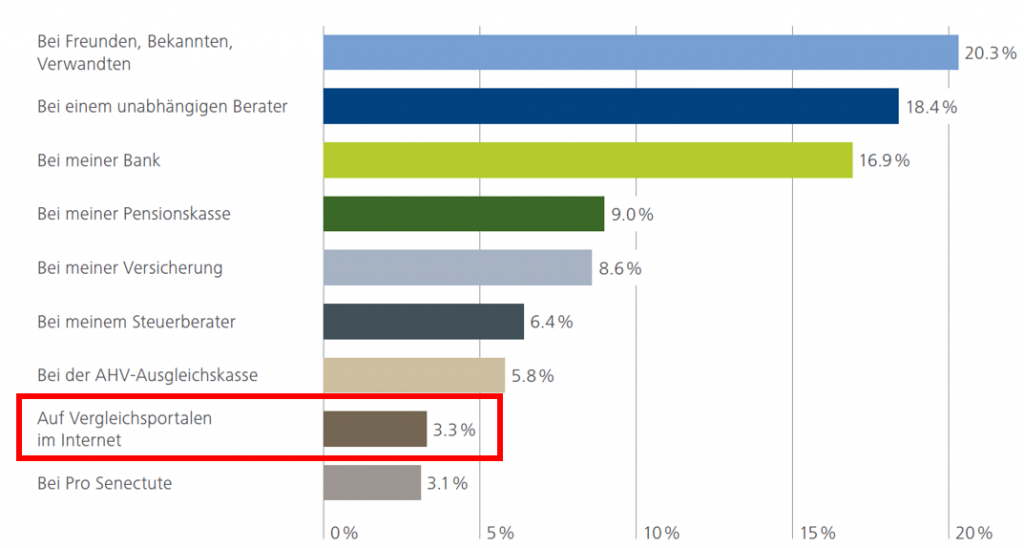

- Gemäss der Umfrage des Raiffeisen Vorsorgebarometers 2018 fragen Ratsuchende zum Thema Vorsorge zuerst einmal Freunde, Bekannte und Verwandte, gefolgt von unabhängigen Beratungspersonen. Hingegen werden entsprechende Informationen nur selten im Internet gesucht (vgl. Abbildung 3). Das Thema der Altersvorsorge wird wohl als zu komplex eingeschätzt, als dass man hier sinnvolle Informationen im Internet erwartet.

- Der Raiffeisen Vorsorgeradar ist nur als App erhältlich. Es fragt sich, ob Personen, die sich mit dem Thema Altersvorsorge beschäftigen, tatsächlich noch eine separate App herunterladen für eine entsprechende Analyse. Hier wäre es aus meiner Sicht sinnvoll(er) gewesen, das Angebot zusätzlich als Web-Lösung anzubieten (vgl. auch das Angebot der Credit Suisse; die Web-Lösung der Raiffeisen ist hingegen nur als sehr einfacher Schnelltest konzipiert). Die App bietet zwar den Vorteil, dass die Daten auf dem persönlichen Gerät gespeichert sind und dies nicht mit einem Registrierungsprozess geschützt werden müssen. Gleichzeitig scheint mir die Hürde für das Herunterladen einer zusätzlichen App scheint aber eher hoch zu sein.

- Viele Einwohner der Schweiz nutzen die Möglichkeit zum Einkauf in die Pensionskasse nicht aus. Vor allem für Frauen, die wegen der Mutterschaft einen Erwerbsunterbruch hatten und das Arbeitspensum reduziert haben, ist dies eine spannende und auch steuerlich interessante Option, um die Vorsorgelücke zu schliessen. Leider wird diese Option in der App nicht dargelegt, was aber gerade für sophistizierte Kunden ein interessanter (digitaler) Anknüpfungspunkt sein würde.

Fazit

Zwei von drei Einwohnerinnen und Einwohner der Schweiz erwarten, dass sie im Ruhestand noch immer den gleich hohen Geldbedarf haben wie mit 55 bis 65 Jahren. Die gesetzlich vorgeschriebene Vorsorge deckt aber je nach Einkommen nur 50 bis 70 Prozent des ursprünglichen Lohnes ab. Den meisten Schweizer scheint es entsprechend an Wissen zu fehlen, wie gross ihre Vorsorgelücke sein wird. In Anbetracht der politischen Entwicklungen scheint es ein Muss zu sein, die Vorsorgelücke möglichst gering zu halten und sich mit den entsprechenden Optionen frühzeitig zu beschäftigen. Insofern begrüsse ich jegliche Initiative, welches sich diesem Thema auf gute Art und Weise annimmt. Dazu zähle ich – trotz gewisser oben skizzierten Schwächen – auch das insgesamt gute Angebot der Raiffeisen Vorsorgeradar»-App. Die Raiffeisenbanken können sich durch ein solches Angebot möglicherweise stärker im Bereich der Vorsorge positionieren. Gleichzeitig wird die Rechnung wohl vor allem dann aufgehen, wenn dank der App entsprechende Anfragen für fundiertere und detailliertere Beratungen an die Bank gelangen und sie diese monetarisieren kann.

Kommentare

2 Kommentare

Die 10 meist gelesenen Blog-Artikel im Jahr 2019

23. Dezember 2019

[…] Raiffeisen lanciert die «Vorsorgeradar»-App – eine Einschätzung […]

Dietmar von überwachung-apps.com

15. Oktober 2019

Die App ist wirklich sehr einfach und gut verständlich aufgebaut und meines Erachtens auch optisch ansprechend.

Danke für Ihren Kommentar, wir prüfen dies gerne.