12. August 2019

Revolution im Private Banking? Der Vontobel Robo Advisor «Volt» im Test

Von Prof. Dr. Andreas Dietrich

Trotz der wachsenden Bedeutung des digitalen Anlegens fristet der Robo Advisor Markt in der Schweiz – im Gegensatz zu den USA oder Grossbritannien – bisher noch immer ein Nischendasein. Mit der Bank Vontobel hat nun aber erstmals ein etablierter Schweizer Wealth Manager ein solches Angebot lanciert. Die App Volt ging anfangs Juli online und ist bereits – und dies ist revolutionär für eine Privatbank – für Investitionen ab CHF 10’000 offen. Ich habe das Angebot getestet und mich mit den entsprechenden Personen von der Bank Vontobel treffen können. Der heutige Blog stellt die App vor, diskutiert Unterschiede zu bestehenden Angeboten und erörtert Verbesserungspotenziale und offene Fragen.

Obwohl die Digitalisierung in der Bankenbranche schon längere Zeit Einzug hält, sind die technologischen Fortschritte in der Vermögensverwaltung bisher noch immer limitiert. In der Anlageberatung findet die Interaktion mit Kunden auch heutzutage noch sehr stark über persönliche Berater statt, ist nur für Personen mit einem etwas grösseren Vermögen bestimmt und oft mit hohen Gebühren verbunden. In den letzten Jahren wurden aber viele FinTech-Firmen gegründet, mit dem Ziel, die Anlageberatung zu digitalisieren und für Retail- und Affluent Kunden zu öffnen.

Trotz diesen Angeboten ist der Markt für Robo Advisors in der Schweiz bislang noch immer unbedeutend und besteht aktuell aus 13 Anbietern. Neben FinTech Start-Ups gehören dabei auch einige in der traditionellen Vermögensverwaltung oder im Online-Brokerage tätige Unternehmen zu den Anbietern. Das verwaltete Vermögen betrug im Jahr 2018 rund CHF 300 Millionen.

Strategische Einbettung von Volt bei Vontobel

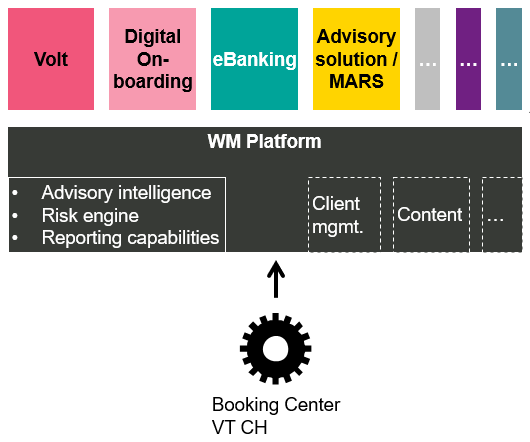

Um die Entstehungsgeschichte von Volt besser zu verstehen, möchte ich kurz auf den Aufbau des «WM Digital Hubs» und die «WM-Plattform» eingehen:

Die Bank Vontobel hat in Zürich Wollishofen ihren «WM Digital Hub» aufgebaut. In diesem von Vontobel-Mitarbeitenden als «Wolly Valley» bezeichneten Gebäude mit rund 70 Mitarbeitenden arbeiten Kundenberater gemeinsam mit Software-Ingenieuren, Produktentwicklern und Marketing eng zusammen an der Entwicklung von digitalen Lösungen im Bereich des Wealth Managements. Um entsprechend Fortschritte zu erzielen, wurde das Budget im Bereich Digitalisierung 2018 gegenüber dem Vorjahr vervierfacht. Zentral in der bisherigen Entwicklung ist der Aufbau eines Zwischenlayers, der WM-Plattform, und das Lösen vom monolithischen System (siehe, stark vereinfachend, die Abbildung 1).

Avaloq hat in diesem Kontext primär die Funktion des Kernbankensystems respektive der zentralen Buchungsplattform. Die WM Plattform ist dabei das neue Herzstück in der Wealth Management Ziel-Architektur und beinhaltet die Business-Logik wie z.B. die Risk Engine, die Advisory Intelligence oder das Modul «Reporting Capabilities». Generell möchte man mit dem Ökosystem-Gedanken auch weitere Module (intern und extern) andocken. Aufbauend auf den bereits existierenden Modulen der WM Plattform wurde Volt entwickelt.

Strategische Einbettung von Volt

Die App Volt wird als Ergänzung zum bisherigen Wealth-Management-Angebot verstanden und soll sowohl bestehende Kunden überzeugen als auch Neukunden anlocken. Zielgruppe sind grundsätzlich vermögende Einzelpersonen. Gleichzeitig ist der Mindestanlagebetrag von nur CHF 10’000 für eine Schweizer Privatbank revolutionär gering. Im Gegensatz zu anderen Privatbanken, welche den strategischen Fokus stark auf die sehr vermögenden Kunden legen, scheint das Segment der «Affluent Kunden» für die Bank Vontobel also durchaus strategisch relevanter zu werden. Man scheint zudem verstanden zu haben, dass eine Segmentierung nicht (nur) nach Vermögen, sondern vor allem nach Verhalten sinnvoll scheint.

Welches Kundensegment?

Eine der interessanten Fragen aus meiner Sicht ist diejenige nach der Kundengruppe. Sind es vor allem Vontobel-Kunden, die Volt benutzen? Oder kann man durch dieses Angebot auch viele Neukunden gewinnen? Welcher Kundentyp wird Volt nutzen? Sind es eher «Beratungskunden» oder sind es «Vermögensverwaltungs-Kunden»? Oder sind es genau diejenigen Kunden, die irgendwo zwischen Beratung und Vermögensverwaltungsmandat sind?

Ich kann mir gut vorstellen, dass es Kunden sind, die grundsätzlich delegieren möchten, aber trotzdem noch etwas die Kontrolle haben möchten. Ich finde dies aber derzeit wirklich schwierig zu antizipieren. Auch die Bank Vontobel ist diesbezüglich gespannt und kann bislang noch kein klareres Profil zeichnen.

Auch die Frage nach dem durchschnittlichen Anlagevolumen wird interessant sein. Bislang ist die durchschnittliche Anlagesumme in Robo Advisors in der Schweiz rund CHF 45’000. Es wird spannend zu beobachten sein, ob die Bank Vontobel hier andere (höhere!?) Zahlen präsentieren kann.

Anlagebausteine

Im Gegensatz zu den meisten Robo Advisors (z.B. TrueWealth, Digifolio, Simplewealth oder der Investomat der Glarner Kantonalbank) investiert man mit Vontobel Volt ausschliesslich in aktiv verwaltete Finanzanlagen wie Fonds und strukturierte Produkte.

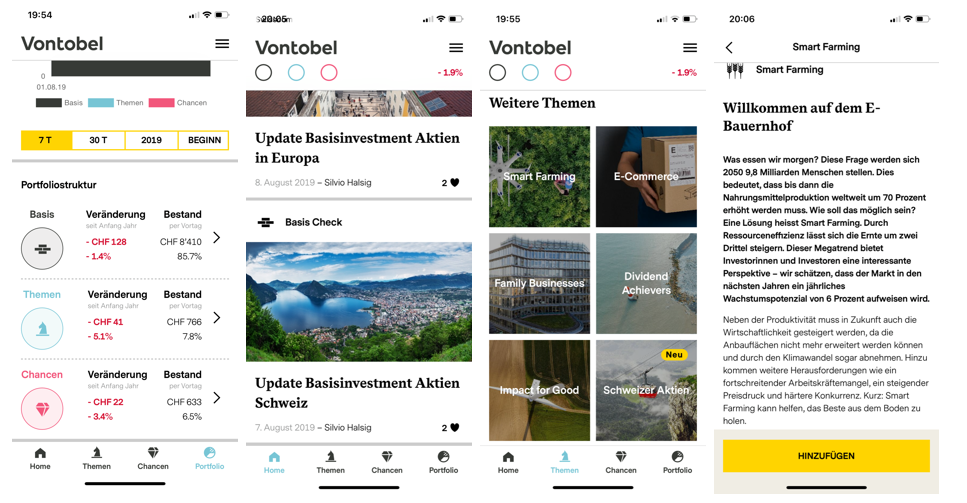

Dabei verfügt Volt über drei Anlagebausteine (von Vontobel als 3α-Investment Philosophie verkauft): Das Modul «Basis», das Modul «Themen» und das Modul «Chancen». Etwas vereinfacht gesagt, ist der Anlagebaustein «Basis» langfristig angelegt, der Anlagebaustein «Themen» eher mittelfristig orientiert und der Anlagebaustein «Chancen» orientiert sich an kurzfristigen Gelegenheiten. Etwas genauer funktioniert das wie folgt:

Basis: Ausgehend vom Risikoprofil und den Anlagezielen wird der Anlagebetrag breit diversifiziert angelegt.

Themen: Interessant – und gegenüber den meisten anderen Robo Advisors differenzierend – ist die Auswahl an «Anlagethemen», die sich an langfristigen Mega-Trends orientieren. Der Kunde kann dabei selber entscheiden, ob und gegebenenfalls mit welchen Themen er das Basis-Portfolio ergänzen möchte. Derzeit stehen neun Themen wie zum Beispiel «Smart Farming», «E-Commerce», «Smart Healthcare» oder «Global Brands» zur Verfügung. Positiv finde ich zudem, dass das zwar sehr gute, aber oftmals eher für Experten geschriebene (Vontobel)-Research in gute und einfach verständliche «Stories» umgeschrieben wurde. Gut finde ich auch, dass man seit Neuem sehen kann, in welche Titel man investiert ist (z.B. welche Titel sich hinter «Smart Healthcare» verbergen).

Chancen: Als ebenfalls interessant und differenzierend erachte ich den Baustein «Chancen». Unter Chancen werden Einzeltitel zusammengestellt, die aufgrund der aktuellen Marktsituation nach Einschätzung von Vontobel Wachstumspotenzial aufweisen. Der Kunde kann dabei selber entscheiden, ob das Portfolio mit dem Anlagebaustein «Chancen» und allen darin enthaltenen Titeln ergänzt werden soll oder nicht. Man kann resp. muss dabei nicht selber entscheiden, in welche Einzeltitel man investieren möchte. Man muss nur entscheiden, ob man dieses Modul haben möchte.

Die den Chancen und auch Themen zugrunde liegenden Zertifikate sind strukturierte Produkte ohne Hebel und ohne Derivate (ähnlich einem Anlagefonds, der in themenspezifische Anlagen investiert). Bislang gelangen praktisch alle Investitionen über Volt in Vontobel-eigene Produkte (Ausnahme: PIMCO-Fonds).

Das Pricing

Ein durchschnittlicher Robo Advisor in der Schweiz (All-in-Fee) kostet gemäss einer Studie des Instituts für Finanzdienstleistungen Zug IFZ unter Leitung von Tatiana Agnesens 0.73 Prozent pro Jahr. Die Kosten für Vontobel Volt sind pro Jahr hingegen 0.96 Prozent (pauschale Vermögensverwaltungsgebühr) plus einer fixen Servicegebühr in der Höhe von monatlich CHF 8 (also noch einmal CHF 96 pro Jahr). Bei einer Anlagesumme von CHF 10’000 sind die jährlichen Kosten also sehr hohe 1.92 Prozent, bei CHF 50’000 sind die Kosten 1.15 Prozent und bei CHF 100’000 liegen diese bei jährlich 1.06 Prozent. Zusätzlich werden für die eingesetzten Produkte (strukturierte Produkte und Fonds) Gebühren von monatlich maximal 0.05 Prozent des jeweiligen Anlagevermögens belastet. Des Weiteren werden bei den einzelnen Transaktionen fiskalische Abgaben (unter anderem schweizerische Stempelsteuer) von maximal 0.15 Prozent des Transaktionsvolumens belastet.

Natürlich gibt es aus der Sicht der Bank Vontobel durchaus Gründe, den Preis etwas über dem Schweizer Durchschnitt anzusetzen. Einerseits gibt es eine gewisse Kannibalisierungsgefahr durch die derzeit höheren Gebühren für Vermögensverwaltungsmandate. Andererseits kann man sich etwas über dem Schweizer Durchschnitt positionieren durch den «Private Banking» Brand und die aktive Bewirtschaftung des Portfolios. Gleichwohl erachte ich die Preise vor allem für kleinere Beträge als deutlich zu hoch. Wenn man wirklich auch Affluent Kunden anlocken will, sollte man die Preisgestaltung vor allem bei tieferen Beträgen anpassen. Die entsprechenden Kunden beginnen nämlich oft mit kleineren Beträgen (rund CHF 20’000). Die derzeitige Preisgestaltung kann daher abschreckend wirken.

Interessant und für das Banking innovativ finde ich hingegen das «Netflix»-Preismodell mit monatlichen Gebühren (16 Franken im Monat). Ein solches Preis-System hätte ich eigentlich eher von Startups erwartet.

Weitere Beobachtungen

- Derzeit gibt es Volt nur als App. Dies finde ich zwar grundsätzlich sinnvoll, weil das Banking sich immer stärker auf das mobile Gerät verschieben wird. Gleichzeitig sieht man beispielsweise auch bei Viac, dass gewisse Kunden Web-Lösungen möchten (und man daher auch eine solche Lösung bereitstellen musste). Entsprechend würde es mich nicht überraschen, wenn man auch für Volt mittelfristig eine Web-Lösung anbieten würde.

- Im eBanking «Vontobel Wealth» ist der derzeitige Wert, die Performance, die Asset Allocation sowie die einzelnen Positionen des Volt-Konti ersichtlich (nicht aber die Volt Anlagebausteine).

- Nicht enthalten bei Volt ist hingegen eine Art Blacklist oder Restriktionen (z.B. keine US-Titel) für Investitionen aus Sicht der Kunden. Eine solche Möglichkeit würde ich aber grundsätzlich begrüssen.

- Die Bank Vontobel hat ein eigenes Digital Onboarding konstruiert. Von aussen scheint es etwas unnötig, dass man dies selber gebaut hat (es gibt ja zahlreiche Angebote). Gleichzeitig ist der Onboarding Prozess für eine Privatbank aber offenbar wirklich sehr komplex und man möchte diesen Prozess auf keinen Fall aus den Händen geben.

- Machine Learning (AI) wird heute noch nicht eingesetzt, sprich: Heute erhalten die Kunden noch kein personalisiertes Research. Gemäss Christian Gmünder, COO von Wealth Management Vontobel, ist aber geplant, einen ersten Schritt in diese Richtung zu machen.

- Die Risikoüberwachung der Portfolios erfolgt durch ein von Vontobel entwickeltes Echtzeit-Risikomanagement und Risikoüberwachungssystem. Die eigenentwickelte «Risk Engine» deckt alle Anlageklassen mit mehr als 450’000 Instrumenten ab und berechnet gemäss Angaben der Bank Vontobel das Risiko unter Berücksichtigung von ca. 100 Risikofaktoren.

Fazit

Ich erachte es als sehr interessant, dass nun auch eine Schweizer Privatbank in den Markt für Robo Advisors einsteigt. Die tiefen Einstiegshürden von CHF 10’000 sind dabei ziemlich revolutionär und könnten durchaus für Bewegung im bislang eher trägen Markt sorgen.

Auch die App erachte ich als gut. Sie ist übersichtlich und bietet interessante Inhalte. Interessant finde ich insbesondere, dass man das Portfolio aktiv und nach eigenen Interessen und den oben beschriebenen Bausteinen gestalten kann. Ob die Schweizer Kunden durch dieses Angebot den Robo Advisor Markt nun aber wirklich entdecken, ist eine andere Frage. Die hohen Preise könnten diesbezüglich abschreckend wirken. Auf der anderen Seite ist bekannt, dass Raiffeisen Schweiz auf Basis der WM-Plattform von Vontobel eine eigene digitale Vermögensverwaltungs-Lösung anbieten möchte, die auf die Bedürfnisse ihrer rund 3.5 Millionen Kunden zugeschnitten sind. Möglicherweise wird auch erst dieses Angebot dem Markt zum Durchbruch verhelfen.

Kommentare

7 Kommentare

Die 10 meist gelesenen Blog-Artikel im Jahr 2019

23. Dezember 2019

[…] Revolution im Private Banking? Der Vontobel Robo Advisor «Volt» im Test […]

Marius Lohri

10. Dezember 2019

Danke für diesen interessant geschriebenen Blogbeitrag. Was ich nicht klar verstehe, ist die Kernbotschaft für potenzielle Kunden: Welches Kundenproblem oder -bedürfnis löst Volt besser oder zumindest anders als die ca. 10 anderen Roboadvisors im CH-Markt? Nicht dass ich sie selbst hätte, doch mir fehlt die zündende Idee, welche die - vor allem für Anleger unter 100k - exorbitanten Gebühren geniessbar machen würden. Aus der Hüfte geschossen scheint mir Volt zur Zeit irgendwo in der me-too Wüste der Markowitz Portfolio Optimierung herumzuhängen ("Basis"). In der aktuellen geopolitischen Lage sehe ich nicht nur Rendite und Volaitiltät als Faktoren, sondern vermehrt politische Risiken, Kreditrisiken, Liquiditätsrisiken, Währungsrisiken. Ich habe zum Beispiel schon vor x>10 Jahren Swissquote ein mail geschrieben, dass mich nicht Value-at-Risk interessiert, sondern der expected shortfall. Ausser einer freundlichen nichtssagenden Antwort habe ich weder etwas gehört noch gesehen. Was ich gut finde, ist der Themenansatz. Darauf könnte man aufbauen. Wenn die Kundin zum Beispiel sagen müsste, an welche Zukunftsszenarien sie wie stark glaubt, könnte Volt ein passendes Portfolio generieren und überwachen. Dies wäre dann der Zeitpunkt für den Einsatz von KI und ein möglicher Differentiator im Markt. Ich wünsche dem Volt-Team viel Spass und/oder Erfolg, wenn möglich natürlich beides gleichzeitig.

Volt Team

5. November 2019

Lieber Stefan Herzlichen Dank für die offenen Worte und die guten Wünsche! Wir arbeiten Tag für Tag mit viel Engagement und Herzblut daran, Volt für unsere User noch besser zu machen. Eine Neuerung – wie bereits von dir erwähnt – ist das angepasste Pricing für Neukunden. Seit einigen Wochen bezahlen Neukunden, die Volt digital eröffnen, pro Monat nur 0.08% auf das Anlagevermögen (zuzüglich Finanzinstrumentkosten sowie allfällige fiskalische Abgaben). Mit anderen Worten: Die fixe Gebührenkomponente (CHF 8.- pro Monat) wurde abgeschafft, um die Bestände in Volt zu einem marktüblichen Pricing anbieten zu können. Was sonst noch neu ist? - Überarbeiteter Portfolio-Überblick - Einsicht der Einzeltitel auf Themenebene - Sprachwechsel auf Englisch - Detailliertes Steuerreporting, um Volt ganz schnell und unkompliziert in der Steuererklärung anzugeben Und dies sind noch nicht mal alle Updates. :) Liebe Grüsse, Das Volt Team PS: Für alle Mitleser, die jetzt neugierig geworden sind: Laden Sie jetzt die Volt App runter, eröffnen Sie komplett digital Ihr Volt-Konto oder testen Sie Volt mit unserer unverbindlichen Demoversion.

Stefan

23. September 2019

Ich war kürzlich an so einem Community Treffen dabei. Es war sehr interessant mit den Kundenberatern und Software Entwicklern über Ihr Produkt zu plaudern. Vontobel ist an Kundenfeedback interessiert. An einem kleinen Workshop im Café des Flores wollten sie herausfinden, wo die grössten Bedürfnisse Ihrer Kunden sind, und wir als Kunden konnten somit auf die Priorisierung der Backlog-Items so ein bisschen Einfluss nehmen. Davon profitiert Vontobel, aber auch die Kunden. Transparenz zu Kosten, auch die Performance von nicht gewählten Themen wurden erwähnt. Auch Hilfe bei der Steuererklärung (mit einem Wertschriften Upload File für das ESTV) fanden die Kunden interessant. Der Wechsel der Anlagestrategie würde, typisch für Agile Entwicklung, erst mal mit einer Telefonnummer versehen, das soll später auch digital funktionieren. Ich bin gespannt, was Sie als nächstes bringen und ob auch ein Feature dieses Kundenevents sich in der App wieder findet. Interessant war auch zu erfahren, dass Vontobel die CHF 8.- Monatsgebühr streichen wird. Andreas, Du kannst also die Preisberechnung updaten und die CHF 96 wieder heraus-rechnen. Sie werden das selbst demnächst kommunizieren und auf Ihrer Web-Seite anpassen. Wer das hier liest, hat also einen ganz kleinen Wissensvorsprung. Zahlen zu Asset under Management und wieviele aktive Kunden sie haben gab es auch, diese möchten sie aber lieber nicht in einem Blog-Kommentar lesen. Man kann vielleicht so viel verraten, dass es unter den 45k Durchschnitt des im Artikel erwähnten Robo-Advisor Schnitt liegt. Der COO von Wealth Management Christian Gmünder sagt selbst „Wir sind mit Volt noch in homöopathischen Dosen unterwegs“. Ich wünsche Vontobel auf jeden Fall eine spannende und wachsende Weiterentwicklung mit ihrem „Baby“ Volt.

Patricia

15. August 2019

Ich sehe es wie Sie, Herr Prof. Dietrich: Intuitive Bedienung, nette Oberflächen. Vorallem die Blogs, Basic und vor allem Themen gefallen mir sehr sowie hinterlegte risk engine und der hybride Charakter der App....aber eben, die Kosten, die sind eindeutig zu hoch. Vorerst Gratulation an die Entwickler. Ich bin auf die User Zahlen, die wirklich Geld anlegen, in den nächsten 18Mt gespannt. Auf der App lässt sich auf jeden Fall aufbauen: nutzerdefinierter content, jemanden folgen, community Austausch etc.

Hannes

13. August 2019

Mich würde es interessieren, welche andere IT-Dienstleister dieses Projekt unterstützt haben. Oder ist alles in-house gefertig und ohne externe Beratung umgesetzt?

Peter

13. August 2019

Für die Umsetzung der Lösung ist Ihnen die Firma GFT gerne behilflich. GFT hat sowohl das Know-How für die Anbindung an die Kernbanken-Applikation als auch für die Integration der Gesamtlösung.

Danke für Ihren Kommentar, wir prüfen dies gerne.