17. Juni 2019

Private Debt gewinnt in der Schweiz an Bedeutung

Von Prof. Dr. Thomas Kurt Birrer, Dr. Manuel Bauer und Dr. Simon Amrein

Das Volumen des Schweizer Private Debt-Marktes beträgt etwa 3 Milliarden Franken. Insbesondere neue plattform-basierte Geschäftsmodelle, welche eine Vielzahl verschiedener Investoren einbeziehen, bieten Potenzial für Wachstum. Zum ersten Mal beleuchtet eine Studie der Hochschule Luzern diesen bisher wenig bekannten Markt in der Schweiz.

Direkt zum Download der Studie

Der Markt für nicht-öffentlich gehandelte Fremdkapitalfinanzierungen hat in den letzten Jahren vermehrt an Aufmerksamkeit gewonnen. Die Hochschule Luzern untersuchte zum ersten Mal umfassend und systematisch die Bedeutung sowie das Potenzial von Private Debt in der Schweiz. Für Geldnehmende stellt Private Debt eine alternative Finanzierungsquelle zur klassischen Bankfinanzierung dar. Aus Sicht von Geldgebenden bietet sich Private Debt als interessante Anlageklasse an.

Private Debt – eine Definition

Gemeinhin existieren für den Begriff «Private Debt» verschiedene Definitionen. Im weitesten Sinne umfasst Private Debt jegliche Fremdkapitalfinanzierung von Unternehmen über einen nicht öffentlich gehandelten Markt. Darin eingeschlossen sind daher im weitesten Sinne alle Formen von Bankkrediten, Darlehen durch Nicht-Banken, Schuldscheindarlehen, Spezialfinanzierungen, Konsumkredite, private Immobilienfinanzierungen etc. Im Gegensatz zum öffentlichen Markt sind Private-Debt-Instrumente typischerweise illiquid. Deshalb beabsichtigen die Geldgebenden üblicherweise, das Engagement bis zum Ende der Laufzeit aufrecht zu erhalten. Im Weiteren fehlen meist öffentliche Marktpreise für diese Instrumente. Häufig wird der Begriff Private Debt in einem engeren Sinne verstanden und beschränkt sich – wie auch im Rahmen der vorliegenden Studie – auf nicht börsengehandelte Fremdfinanzierungen von Unternehmen durch Nicht-Banken.

Marktvolumen in der Schweiz beträgt rund drei Milliarden Franken

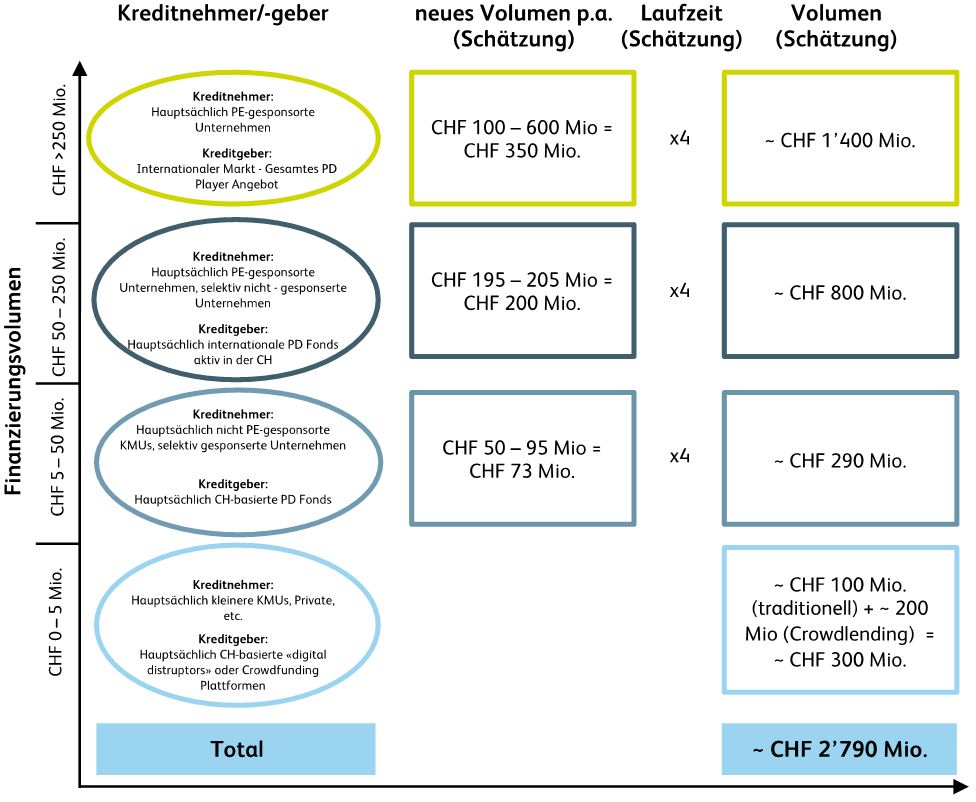

Zahlenerhebungen in einem nicht-öffentlichen Markt sind schwierig. Basierend auf zahlreichen Interviews mit relevanten Marktakteuren entwickelten die Autoren eine Klassifizierung des Schweizer Marktes (vgl. Abbildung 1). Das Volumen des Private Debt-Marktes beträgt schätzungsweise etwa drei Milliarden Franken. Einzelne grössere Private-Equity-Transaktionen haben einen starken Einfluss auf die Volumina von Private Debt. Die Autoren beobachten aber auch zahlreiche kleine Transaktionen, zum Beispiel im Bereich Crowdlending, welche ebenfalls zum Anstieg beitragen. Auch international verzeichnet der Private Debt-Markt ein hohes Wachstum. Das aktuell weltweit in Private Debt-Fonds angelegte Volumen wird auf über USD 750 Mrd. geschätzt. Allein im Jahr 2018 wurden schätzungsweise mehr als USD 100 Mrd. neues Kapital aufgenommen.

Private Debt: Nischenmarkt mit Potenzial für neue Geschäftsmodelle

Verglichen mit den Kreditvolumen von Banken oder öffentlichen Fremdkapitalmärkten bewegt sich der Private Debt-Markt in der Schweiz weiterhin in einer Nische. Banken werden für Schweizer KMU weiterhin die klar wichtigsten Kreditanbieter bleiben. Trotzdem werden insbesondere Finanzierungen über digitale Plattformen weiter hohe Wachstumsraten aufweisen. Grosses Potenzial sehen die Autoren auch bei Geschäftsmodellen, welche die Vorteile von klassischen Bankfinanzierungen mit solchen von Online-Plattformen verbinden. Solche Plattformen werden auch den Einbezug von Fonds und institutionellen Investoren in die Finanzierung von Krediten für Unternehmen ermöglichen. Insbesondere die Vielfalt des Kreditangebots für Unternehmen in der Schweiz wird dadurch in der Schweiz zunehmen.

Bereitschaft für Investitionen in Private Debt ist vorhanden

In der Studie wurde ebenfalls die Bereitschaft von institutionellen Investoren untersucht, in Private Debt zu investieren. Aktuell sind Investoren unterschiedlich stark in die Anlageklasse Private Debt investiert. Die Anleger erhoffen sich mit den Investitionen in entsprechende Anlagen erstens höhere Renditen zu erzielen, zweitens gute Anlagen im längeren Laufzeitensegment zu tätigen und drittens Diversifikationseffekte zu erwirken. Die bisherigen guten Erfahrungen sind denn auch der Grund dafür, dass die Bereitschaft zu einer Erhöhung der Allokation in Private Debt vorhanden ist. Dennoch gilt es wie bei anderen Investitionen die jeweiligen Risiken zu bedenken und einen effizienten Zugang zu passenden Anlagemöglichkeiten aufzubauen.

Private Debt Studie – 2019

Die Private Debt-Studie der Hochschule Luzern wurde unterstützt durch die Schwyzer Kantonalbank und Remaco.

Kommentare

2 Kommentare

Philipp

19. Juni 2019

Verständnisfrage zum Chart; Kategorie mit höchstem Finanzierungsvolumen ist > CHFm 250. Ihre Schätzung für neues jährliches Volumen beträgt CHFm 100 bis CHFm 600. Wie kommt es zur Untergrenze von CHFm 100, wenn das Charakterisierungsmerkmal > CHFm 250 lautet? Sind dies Erweiterungen von bestehenden (> CHFm 250) Finanzierungsvorhaben?

Prof. Dr. Andreas Dietrich

19. Juni 2019

Vielen Dank für die Frage. Dies sind lediglich ungefähre jährliche Durchschnittswerte. Je nach Marktlage gibt es nicht jedes Jahr eine Transaktion, weshalb die jährliche Spannweite etwas tiefer gewählt wurde.

Danke für Ihren Kommentar, wir prüfen dies gerne.