4. März 2019

Funktioniert Bankassurance in der Schweiz? Erste Fakten zur Lösung von Servicehub

Von Prof. Dr. Andreas Dietrich

Banken und Versicherungen betreiben seit über 30 Jahren das Allfinanz-Geschäft. Während dies in vielen europäischen Ländern (z.B. Frankreich, Deutschland und Italien) ziemlich erfolgreich funktioniert, scheinen in der Schweiz erst wenige Banken und Versicherungen eine erfolgreiche Kooperationsstrategie gefunden zu haben. Ein interessantes Modell ist daher das im vergangenen April lancierte Angebot der Servicehub AG, Tochtergesellschaft der Basellandschaftlichen Kantonalbank (BLKB), in Zusammenarbeit mit Anivo. Im heutigen Blog berichte ich über erste Zahlen und Fakten sowie über die ersten Erfahrungen dieses Projekts. Ebenso zeige ich auf, wie sich das Angebot möglicherweise weiterentwickeln wird.

Während einige Allfinanz-Kooperationen seit einigen Jahren erfolgreich laufen, sind viele andere Kooperationen in der Vergangenheit gescheitert. Der Grund für das Scheitern von solchen Kooperationen kann wohl einerseits auf den unterschätzten kulturellen Unterschied zwischen Banken und Versicherungen zurückgeführt werden. Ein weiterer Grund für den Misserfolg war möglicherweise der Faktor „Kunde“. So war die Nachfrage nach Allfinanz-Beratungen nur beschränkt vorhanden. Zudem setzten Verantwortliche den Allfinanz-Gedanken und somit die Integration dieses Angebots zu wenig konsequent um. Speziell beim Aufsetzen der Beratungsprozesse innerhalb der Bank fehlte die notwendige Konsequenz. Versicherungsexperten sollten in der Regel innerhalb der Bank oder für die Bank verfügbar sein. Diese und weitere Massnahmen (z.B. fehlendes Anreizsystem für das Bankenpersonal) wurden bislang oftmals suboptimal umgesetzt. An diesen Punkten hat die BLKB mit ihrem neuen Projekt und der Kooperation mit der Basler Versicherungen und dem Versicherungsbroker Anivo angesetzt. Neben diesen beiden Partnern wurde per Anfang April 2018 im Zusammenhang mit der Markteinführung die eigenständig organisierte Tochtergesellschaft Servicehub AG im 100-prozentigen Besitz der BLKB gegründet. Diese Gesellschaft bezweckt die Erbringung von Dienstleistungen im Bereich der Versicherungsvermittlung. Anivo agiert im Auftrag der Servicehub AG.

So funktioniert das Modell

Das im vergangenen April lancierte Angebot der BLKB umfasst derzeit vier Versicherungsprodukte für Hypothekarkunden, welche exklusiv im Rahmen dieser Kooperation entwickelt wurden. Neben der bereits in jeder BLKB-Hypothek fest integrierten Erdbeben-Versicherung, kann der Kunde wählen, ob er zusätzlich folgende Versicherungen abschliessen möchte:

- eine Gebäudeschutzversicherung (u.a. Schutz bei Vorfällen an der Gebäude-Umgebung, Einbruchsschäden, Vandalismus oder Beschädigung an haustechnischen Anlagen wie z.B. der Heizung)

- Versicherung gegen die (kurzfristigen) finanziellen Auswirkungen von Tod, Arbeitslosigkeit oder Trennung absichern möchte («Familienschutz»)

- eine reine Todesfallversicherung

- eine Rechtsschutzversicherung

Die Versicherungen sind jeweils monatlich kündbar. Zentral am ganzen Konzept ist aus meiner Sicht die Vereinfachung des Prozesses für die Kundenberater. Erst nach dem Abschluss des Hypothekargeschäfts kommt der Kundenberater auf die Thematik dieser Versicherungen zu sprechen und erkundigt sich, ob der Kunde eine Beratung zu dieser Thematik grundsätzlich interessant findet. Hierzu thematisiert der BLKB-Berater die wesentlichen Risiken, die durch Wohneigentum bestehen. Falls der Kunde Interesse an einer Beratung hat, wird ein Mitarbeiter von Anivo via Videoberatung in das Beratungszimmer der BLKB dazugeschaltet. Derzeit arbeiten insgesamt sechs Anivo-Kundenberater von 7 bis 19 Uhr. Gespräche ausserhalb dieser Zeiten sind auch möglich. Weitere Details zu diesem Angebot finden Sie auch in meinem Blog vom vergangenen März.

Welche Kunden nutzen bislang das Angebot?

Thomas Lauber, CEO von Servicehub, hat mir die folgenden Daten zur Verfügung gestellt, die Einblick in die Entwicklung des Angebots bieten:

- Im Dezember 2018 – sieben Monate nach dem Startschuss – wurde bereits die 1000. Police abgeschlossen.

- Derzeit werden ca. 80-100 Gespräche pro Woche durchgeführt.

- Ein Gespräch dauert im Schnitt 40 Minuten.

- Die derzeit wichtigste Versicherung ist die Gebäudeversicherung. Etwa 90 Prozent aller Abschlüsse betreffen dieses Angebot. Diese bislang einseitige Verteilung hängt auch damit zusammen, dass der Fokus bei der BLKB bislang auf der Sachversicherung lag. Schon bald werden die Beratenden der BLKB vermehrt auch Personenrisiken ansprechen.

- Die Abschlussquote («Conversion Rate») liegt derzeit bei beachtlichen 40 Prozent. Sprich: 100 Gespräche mit potenziellen Kunden führen zu 40 Versicherungsabschlüssen.

- Derzeit nutzt nur die Basellandschaftliche Kantonalbank (BLKB) dieses Angebot. Entsprechend sind auch die Kunden und deren Liegenschaften vorwiegend aus den Kantonen Baselland (88% der Abschlüsse), Solothurn (6% der Abschlüsse), Basel-Stadt und Aargau (jeweils etwas mehr als 2%).

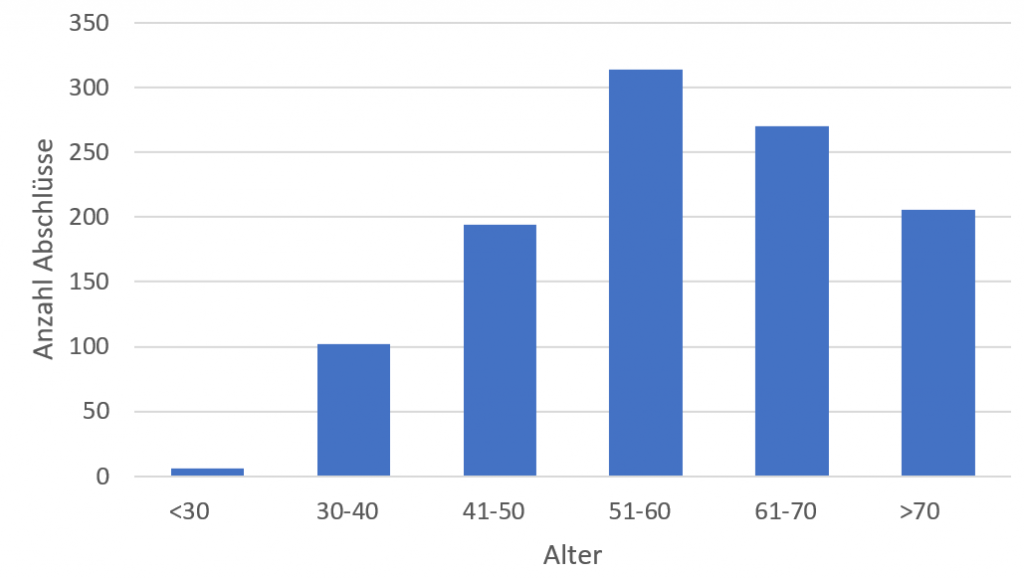

- Das Durchschnittsalter der Kunden beträgt rund 57 Jahre. In Abbildung 1 ist die Verteilung der Anzahl Abschlüsse nach Alter genauer ersichtlich.

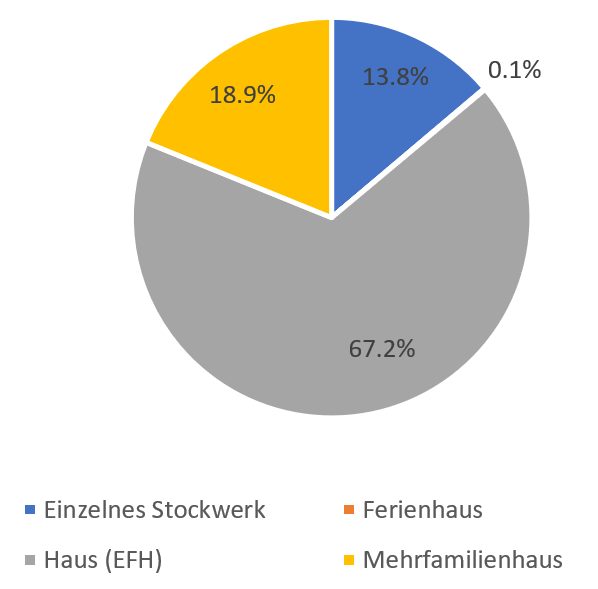

- Die meisten Versicherungen werden für Einfamilienhäuser abgeschlossen (gut 67% aller Abschlüsse). Mehrfamilienhäuser und Stockwerteigentum sind diesbezüglich etwas weniger relevant (rund 18%, resp. 14%; Details siehe Abbildung 2)

Warum bislang noch keine anderen Banken mitmachen

Das Modell ist auch für andere Banken (neben der BLKB) offen. Bislang nutzt es aber noch keine andere Bank. Die möglichen Gründe für dieses bisherige Zögern könnten aus meiner Sicht wie folgt sein:

- Ich kann mir gut vorstellen, dass Banken zuerst sehen möchten, ob das Modell überhaupt funktioniert. Mit dem Abschluss von 1’000 Policen in den ersten Monaten ist dieser Beweis wohl erbracht.

- Die meisten Banken haben ihre «Budgetrunde» im Herbst. Im letzten Herbst war das Angebot möglicherweise noch zu wenig ausgereift und die Unsicherheiten noch zu gross.

- Um das Beratungserlebnis möglichst optimal zu gestalten, sollte eine entsprechende Infrastruktur mit Videoscreens vorhanden sein. Bei vielen Banken ist diese Infrastruktur noch nicht vorhanden. Eine Installation eines solchen Angebots nur für Servicehub ist wohl zu wenig lukrativ. Im Zuge der Digitalisierung der Beratungsgespräche ist aber davon auszugehen, dass Videoscreens künftig zur Standard-Ausrüstung in einem Beratungszimmer gehören werden.

- Einige Banken sind derzeit gerade daran, im Vertrieb tiefgreifendere Projekte durchzuführen (neues Beratungserlebnis, Einsatz neuer digitaler Hilfsmittel). Ein weiteres Projekt im Bereich Vertrieb wollen sie daher ihren Mitarbeitenden derzeit (noch) nicht zumuten.

Ausblick

In den nächsten Monaten werden drei Weiterentwicklungen weiterverfolgt:

- Neuer Kanal: Bislang ist das Angebot nur im Anschluss an den physischen Vertrieb und als Ergänzung zum bestehenden Gespräch verfügbar. Künftig kann das Angebot möglicherweise auch auf den Webseiten der verschiedenen Banken eingebunden werden. Gemäss Lauber seien einige Banken an dieser Option interessiert – auch weil die derzeitige Infrastruktur im physischen Vertrieb nicht ergänzt werden muss. Der Kunde könnte dadurch direkt auf die Versicherungsberater von Anivo zugreifen.

- Neues Produkt: Derzeit ist man daran, ein neues Produkt rund um den Hypothekenschutz bei Unfall und Krankheit zu gestalten.

- Neues Segment: Bislang ist das Angebot nur für Privatkunden zugänglich. Derzeit befindet man sich an der Entwicklung einer entsprechenden Produkte-Palette für KMU und hat dabei vor allem kleine Unternehmen im Fokus.

Fazit

Der Ausbau des Ökosystems und die Erweiterung der Angebotspalette rund um das Thema Immobilien und Hypothek ist eine strategische Stossrichtung, welche bei verschiedenen Banken beobachtet werden kann. Der entsprechende Markt ist und bleibt für die Retailbanken zentral. Vor diesem Hintergrund ist auch das oben vorgestellte Angebot interessant. Die bisherigen Entwicklungen und Abschlusszahlen (v.a. eine hohe Conversion-Rate) sind ermutigend – die Banken bislang aber noch etwas zögerlich. Generell zeigt sich auch hier, dass es oftmals etwas länger dauert, bis sich ein neues Produkt durchsetzt, als sich das die Protagonisten vorstellen. Das Produkt ist aber noch nicht einmal ein Jahr am Markt. Wachsen die Kennzahlen im gleichen Stil weiter und ist die Preisgestaltung fair, kann ich mir gut vorstellen, dass das Angebot weitere Bank-Partner finden wird.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.