25. Juni 2018

So funktioniert zukünftig die digitale Kundengewinnung bei der Zürcher Kantonalbank

Von

Die Zürcher Kantonalbank versucht mit verschiedenen Projekten, ihre Produkte und Dienstleistungen stärker entlang der Idee der «Customer Journey» (Kundenreise) anzubieten. Nach der Lancierung der bedürfnisorientierten Eigenheimsuche auf Immohub im Dezember, zielt das heute vorgestellte Projekt auf potenzielle Neukunden ab. Der per Ende Juli 2018 neu lancierte «Produktberater» soll die Abschlussquote der interessierten potenziellen Neukunden erhöhen, indem der Fokus der Beratung stärker auf den Kundenbedürfnissen und weniger auf den Produkten liegt. Nachfolgend möchte ich die zentralen Überlegungen dazu skizieren.

Wer eine gute Customer Experience erreichen will, muss die Erwartungen, Bedürfnisse und Wünsche von Kunden in den Vordergrund stellen und die Kundenreise («Customer Journey») möglichst genau verstehen. In der Regel wird versucht, mithilfe von Personas – d.h. Nutzermodellen, die Personen einer Zielgruppe in ihren Merkmalen zu charakterisieren – den Kundenweg zu beschreiben und danach die entsprechenden Massnahmen abzuleiten.

Projekthintergrund: Anbahnungsprozess «Kunde werden»

Die Zürcher Kantonalbank (ZKB) führt Ende Juli 2018 das Tool «Produktberater» ein, welches Kunden helfen soll, ihr passendes Produktbündel im Bereich Zahlen und Sparen zu wählen. Ähnlich wie der im Dezember auf diesem Blog präsentierte Immohub, ist auch in diesem Projekt die Idee der ZKB, dass man weg vom reinen Produktpräsentations-Ansatz hin zu einem aus Kundensicht gedachten «bedürfnisorientierteren» Prozess geht. Mithilfe des neu konstruierten «Produktberaters» soll der Vergleichs- und Anbahnungsprozess erleichtert und dem Kunden möglichst transparent aufgezeigt werden, welche Produktkombinationen oder welches Banking-Paket für ihn am Besten geeignet ist.

Hierfür hat die ZKB die gesamte Customer Journey des Prozesses «Kunde werden» gemeinsam mit Kunden analysiert, neu gestaltet und im Rahmen von Benutzertests evaluiert. Dabei hat man sich insbesondere auf zwei Personas fokussiert und versucht, deren Bedürfnisse und deren Weg hin zum Neukunden besser zu verstehen. Der Fokus im Projekt lag weniger auf dem eigentlichen Onboarding selber (die ZKB bietet derzeit und sicherlich bis Ende 2018 noch kein Digital Onboarding an), als vielmehr auf dem Anbahnungsprozess auf der Webseite. Im Rahmen dieser Analysen hat sich einerseits gezeigt, dass viele Kunden beim Eingehen einer neuen Bankverbindung «Angst» haben, das «falsche» Produkt zu wählen. Andererseits hat man herausgefunden, dass die meisten potenziellen Neukunden jeweils zwei bis drei ausgewählte Banken miteinander vergleichen (in der Regel online) und basierend auf diesen Informationen ihren Entscheid für eine Bank treffen. Der Nutzen von Vergleichsplattformen für Neu-Abschlüsse ist gemäss der Analyse derzeit durch die erschwerte Vergleichbarkeit der Produktpaletten und der oftmals mangelnden Transparenz der Angebote noch gering resp. bei Kunden noch nicht so verbreitet. Gleichzeitig ist auch die heutige Relevanz des «Digital Onboardings» noch immer eher gering. Durch den neuen Ansatz der ZKB soll insbesondere die Conversion Rate bei potenziellen Neukunden erhöht werden. Entsprechend steht der Fokus dieses Projekts nur auf den potenziellen Neukunden (und in einem ersten Schritt nur auf Privatkunden) und nicht auf den bestehenden Kunden. Die Zürcher Kantonalbank verzeichnet derzeit rund 30’000 neue Privatkunden pro Jahr.

So funktionierts

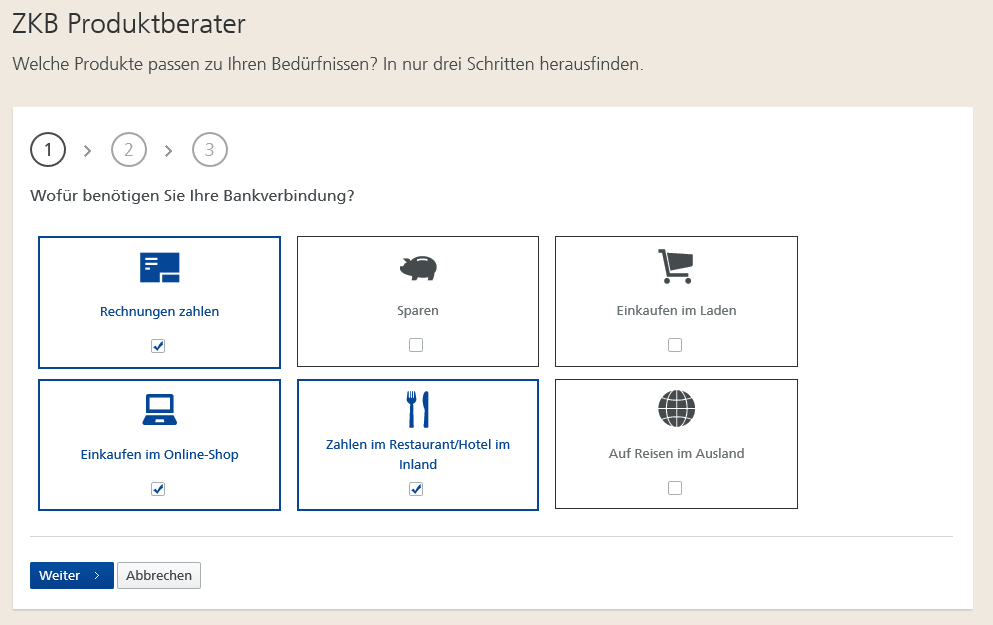

Der Kunde wird anhand von drei einfachen Fragen durch den Prozess hindurch begleitet. Die erste Frage bezieht sich – nach der oben beschriebenen Logik – auf die Kundenbedürfnisse statt auf die Produktwünsche. Entsprechend wird der Kunde nicht mehr mit: «Brauchen Sie ein Konto und eine Maestro-Karte?», sondern mit: «Möchten Sie Rechnungen zahlen und im Laden einkaufen?» (vgl. Abbildung 1) befragt.

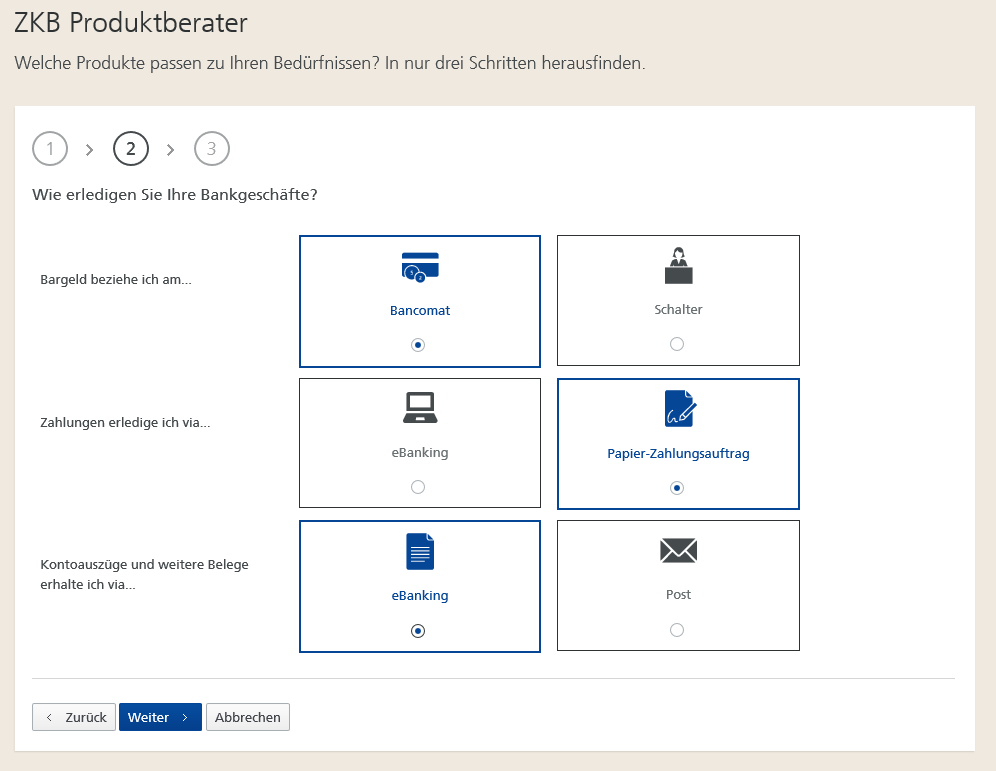

Danach wird gefragt, über welchen Kanal der Kunde seine Bankgeschäfte in der Regel erledigt (siehe Abbildung 2).

Als drittes wird schliesslich das Alter abgefragt. Hier sind auf den ersten Blick etwas seltsame Altersstaffelungen vorgesehen (14-17 Jahre; 18-22 Jahre; 23-28 Jahre; älter als 29 Jahre) – diese bilden aber die Produktbündel und spezifischen ZKB-Produkte für Jugendliche und Studierende ab.

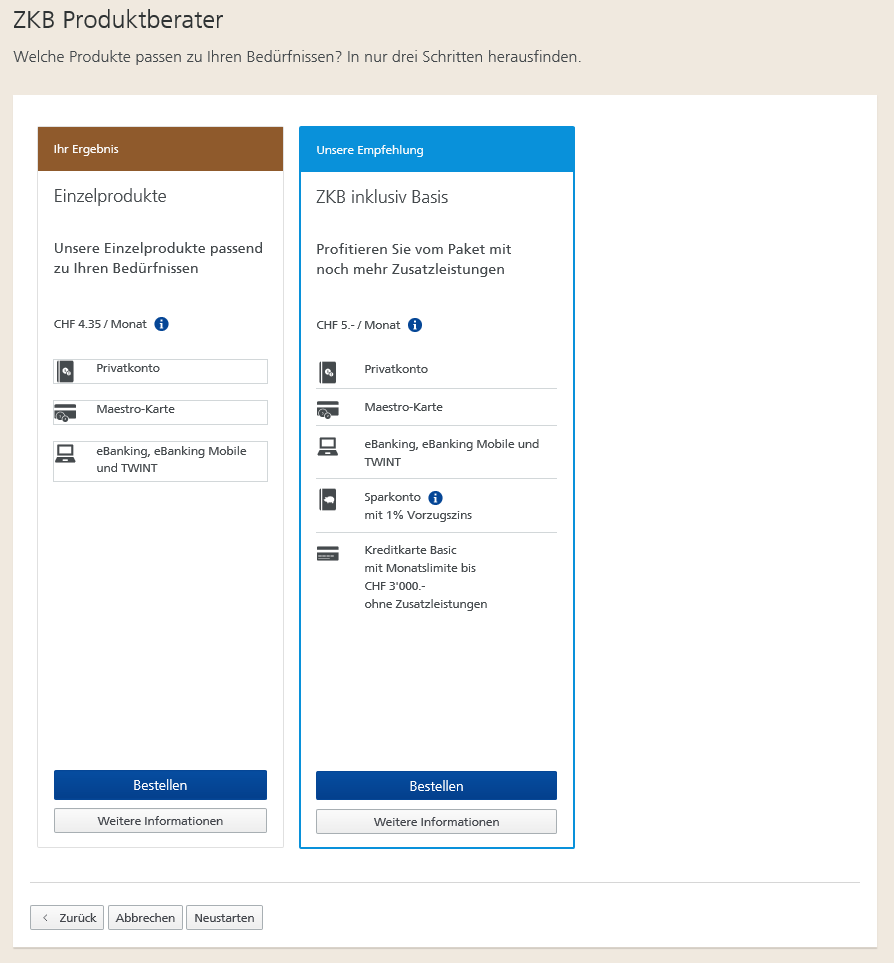

Basierend auf den Antworten des Kunden werden danach einzelne Produkte oder ein spezifisches Paket als «Ergebnis» dargestellt, verbunden mit einer Up- oder Downgrade-Option. Beispielsweise werden den digital affinen Kunden mit Basisbedürfnissen (ohne Kreditkarte), wie in Abbildung 3 dargestellt, ein Bündel von Einzelprodukten zum Preis von monatlich 4.35 CHF vorgeschlagen und gleichzeitig das Basis-Paket für CHF 5/Monat empfohlen. Ganz generell wird dem Kunden nicht in jedem Fall ein Paket als Ergebnis angezeigt. Nur wenn der Kunde alle fünf Bedürfnisse (Privatkonto, Sparkonto, Bankkarte, Kreditkarte, eBanking) angibt, welche mit einem Paket erfüllt werden können, wird ihm als Ergebnis ein Paket angezeigt. In allen anderen Fällen ist das Ergebnis eine Kombination von Einzelprodukten, ergänzt um eine Upgrade-Empfehlung.

Das vorgeschlagene Angebot kann derzeit (noch) nicht online abgeschlossen werden. Per Ende Jahr sollte es aber zumindest möglich sein, dass man seinen «Warenkorb» festlegt, regulatorische Fragestellungen bereits online klärt und danach «nur» noch für eine Unterschrift in die Filiale gehen muss. Auch wenn die ZKB im Hintergrund alles vorbereitet, ist dieser Medienbruch natürlich etwas unschön.

Wichtig scheint mir, dass dieser neue bedürfnisorientierte Beratungsprozess bei der Kontoeröffnung nicht nur in der Online-Welt angewandt wird, sondern auch in der Filiale durch die Kundenberater umgesetzt werden muss. Der Kundenberater wird dabei künftig per Tablet oder via Screen die entsprechenden Fragen mit dem Kunden gemeinsam durchgehen.

Die Lösung wurde – wie auch viele andere digitale Lösungen zuvor – von der Zürcher Kantonalbank selber gebaut.

Fazit

Die im heutigen Blog-Artikel vorgestellte Lösung stellt sicherlich keine Revolution dar, sondern ist nur ein kleines Mosaikstückchen in Bezug auf eine konsequente(re) Umsetzung der Customer Journey. Der Ansatz gefällt mir daher vor allem aus zwei Gründen: Einerseits stellt die Zürcher Kantonalbank mit dem «Produktberater» auf einfache Art und Weise die Bedürfnisse der Kunden und nicht ihre Bankprodukte in den Vordergrund. Damit orientiert sich die Bank am erfolgreichen Beispiel anderer Branchen (z.B. Telekommunikation). Als zweites unterstütze ich den Ansatz, in Bezug auf die «Gewinnung von Neukunden» nicht beim Digital Onboarding zu starten, sondern den Fokus auch auf den Bereich des Anbahnungsprozesses zu setzen. Aus meiner Sicht ist dieser frühzeitige Start in der Customer Journey sinnvoll.

Kommentare

1 Kommentare

Walter GRIMM

25. Juni 2018

Sehr passende und wertvolle Zeilen für den Alltag mit Nutzen.

Danke für Ihren Kommentar, wir prüfen dies gerne.