8. Mai 2018

Schweizer Crowdlending-Markt wächst auf ein Volumen von 187 Millionen Franken

Von Prof. Dr. Andreas Dietrich und Dr. Simon Amrein

Zum ersten Mal veröffentlicht die Hochschule Luzern zusammen mit PwC und der Swiss Marketplace Lending Association eine Studie zum Schweizer Crowdlending-Markt. Der «Crowdlending Survey 2018» zeigt, dass im vergangenen Jahr Kredite mit einem Volumen von 186.7 Millionen Franken vermittelt wurden. Insbesondere institutionelle Anleger entdecken den Markt und tragen zum schnellen Wachstum bei. Für das laufende Jahr erwarten die Autoren nochmals eine markante Steigerung.

Hier können Sie die Studie herunterladen.

Crowdlending beschreibt die Vermittlung von Fremdkapital zwischen Kapitalgebern und Kapitalnehmern über das Internet. Es wird zwischen Krediten an Privatpersonen (Consumer Crowdlending), Unternehmen (Business Crowdlending) sowie für Immobilien (Real Estate Crowdlending) unterschieden.

Zum ersten Mal hat die Hochschule Luzern zusammen mit PwC und der Swiss Marketplace Lending Association den Schweizer Crowdlending-Markt untersucht. Mittels einer Umfrage sowie vertieften Interviews wurden die Volumina sowie die zentralen Herausforderungen für die Plattformen erhoben.

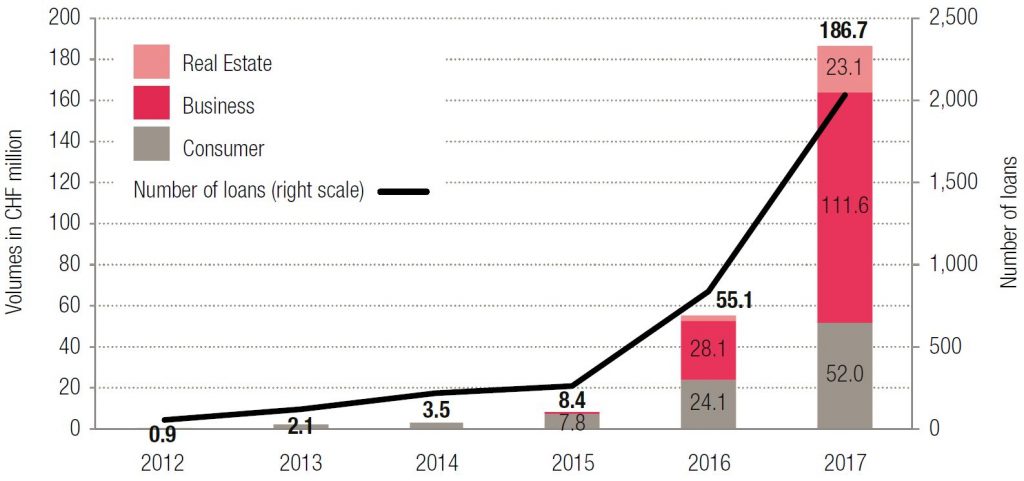

Wurden im Jahr 2015 noch 8.4 Millionen Franken über Crowdlending-Plattformen vermittelt, so waren es im Jahr 2017 bereits 186.7 Millionen Franken (siehe Abbildung 1). Den grössten Teil davon machen Kredite an KMU aus. Das Segment Business Crowdlending erreichte im Jahr 2017 ein Volumen von 111.6 Millionen Franken, Consumer Crowdlending 52 Millionen Franken und Real Estate Crowdlending 23.1 Millionen Franken. Per Ende 2017 gab es in der Schweiz 14 aktive Crowdlending-Plattformen. Für das laufende Jahr erwarten die Studienautoren ein anhaltend hohes Wachstum. Das Volumen im Jahr 2018 wird auf 400 bis 500 Millionen Franken geschätzt.

Institutionelle Anleger als Wachstumstreiber

Professionelle Anleger wie Asset Manager, Family Offices, Fonds und vermögende Individuen zeigen ein steigendes Interesse an der Anlageklasse «Crowdlending». Die Autoren sehen institutionelle Anleger in Zukunft als einen zentralen Wachstumstreiber für hohe Kreditvolumen im Crowdlending-Markt. Die Plattformen sehen denn auch die Einbindung von institutionellen Anlegern als zentrale Herausforderung an. Aber auch die Akquise von Geldnehmern ist von hoher Bedeutung.

Schweiz ist im internationalen Vergleich im Rückstand

Verglichen mit weit entwickelten Crowdlending-Märkten wie Grossbritannien oder den USA liegt der Schweizer Markt etwa drei Jahre zurück. Die hohen Wachstumszahlen weisen aber darauf hin, dass die Schweiz langsam aufholt. Gleichzeitig ist die Bedeutung von Crowdlending in der Schweiz höher als in allen Nachbarländern: Pro Kopf wurden in der Schweiz im Jahr 2017 rund 27 Franken in Crowdlending investiert (2016: ca. 7 Franken).

Verbesserungspotential bei der Regulierung

Mit der Einführung der FinTech-Regulierung im Sommer 2017 dürfen Kredite an Unternehmen neu von mehr als 20 Personen finanziert werden. Die Aufhebung dieser «20er-Regel» im Segment Business Crowdlending wurde von den Plattformen positiv aufgenommen. Im Segment Consumer Crowdlending gilt die «20er-Regel» jedoch weiterhin. Aus Sicht der Autoren ist die eine Aufhebung dieser Regel für die weitere Entwicklung des Marktes zentral.

Reputation, Bekanntheit und Transparenz als wichtige Grundpfeiler

Die Steigerung der Bekanntheit und eine gute Reputation haben für die befragten Plattformen eine sehr hohe Bedeutung. Mögliches Fehlverhalten einzelner Plattformen wirkt sich stark auf die Reputation aller aus und wird als hohes Risiko eingestuft. Gemäss der Studie ist auch eine weitere Erhöhung der Transparenz zentral für die Marktentwicklung. Der Schweizer Crowdlending-Markt ist im Vergleich zu reiferen Crowdlending-Märkten verhältnismässig intransparent. Zentrale Risiko- und Renditekennzahlen sind häufig nicht bekannt. Vor diesem Hintergrund haben die Schweizer Crowdlending-Plattformen auch die Gründung der Swiss Marketplace Lending Association (SMLA) bekanntgegeben (siehe Box). Es wird erwartet, dass sich die durch die SMLA forcierte zunehmende Transparenz positiv auf die Marktentwicklung auswirken wird.

Der Crowdlending-Survey 2018 ist kostenlos verfügbar in Deutsch und Englisch. Hier geht es zum Download.

Crowdfunding Monitoring 2018

Das Institut für Finanzdienstleistungen Zug IFZ der Hochschule Luzern untersucht jährlich den Crowdfunding-Markt in der Schweiz. Dazu gehören neben dem Bereich des Crowdlending auch die Bereiche Crowdsupporting, Crowddonating, Crowdinvesting und Invoice Trading. Das neuste Crowdfunding Monitoring wird Ende Mai veröffentlicht.

Die Swiss Marketplace Lending Association

Verschiedene Akteure des Schweizer Marketplace Lending Marktes haben sich in der Swiss Marketplace Lending Association zusammengeschlossen. Die Hochschule Luzern unterstützt diese mit ihren entsprechenden Fachkenntnissen und in deren Geschäftsführung. Ziel der Branchen-Organisation ist es, die Transparenz im Schweizer Markt zu erhöhen und den Crowdlending-Markt sowie das Ökosystem weiterzuentwickeln. In einem Code of Conduct verpflichten sich die Mitglieder zur Einhaltung von gemeinsamen Standards sowie zur gemeinsamen Veröffentlichung von zentralen Kennzahlen zu Risiko und Rendite der Anlageklasse. Weitere Informationen finden Sie unter www.lendingassociation.ch

Swiss crowd–lending market grows to a total of 187 million Swiss francs

For the first time, the Lucerne University of Applied Sciences and Arts together with PwC and the Swiss Marketplace Lending Association have published a study of the Swiss crowd–lending market. The “Crowdlending Survey 2018” shows that in the past year the amount of loans allocated reached 186.7 million Swiss francs. In particular, institutional investors are discovering the market and contributing to its rapid growth. For the current year, the authors expect a significant increase again.

Download the study here.

Crowdlending describes the arrangement of loans between investors and borrowers via the internet. There is a difference between loans to private individuals (consumer crowdlending), enterprises (business crowdlending) and for property (real estate crowdlending).

For the first time, the Lucerne University of Applied Sciences and Arts together with PwC and the Swiss Marketplace Lending Association has examined the Swiss crowdlending market. By means of a survey and in-depth interviews, the amounts as well as the key challenges for the platforms were identified.

In 2015, 8.4 million Swiss francs were handled via crowdlending platforms, whereas in 2017 the amount was 186.7 million Swiss Francs (see graph below). The largest portion of the loans were made to small and medium sized enterprises (SMEs). The business crowdlending segment reached a total of 111.6 million Swiss francs in 2017, while consumer crowdlending was 52 million Swiss francs and real estate crowdlending was 23.1 million Swiss francs. By the end of 2017, there were 14 active crowd-lending platforms in Switzerland. For the current year, the study’s authors expect continuing high growth. The total for 2018 is estimated at 400 million to 500 million Swiss francs.

Institutional investors as a growth driver

Professional investors such as asset managers, family offices, funds and wealthy individuals show a growing interest in the “crowdlending” asset class. The authors see institutional investors as a key growth driver for high lending volumes in the crowdlending market in the future. The platforms also see the involvement of institutional investors as a key challenge. The acquisition of borrowers is also of high importance.

Switzerland is lagging behind internationally

Compared with well-developed crowdlending markets, such as the United Kingdom or the United States of America, the Swiss market lags behind by about three years. Nevertheless, the high growth figures indicate that Switzerland is slowly catching up. At the same time, the importance of crowdlending in Switzerland is higher than in all neighbouring countries: in Switzerland in 2017 about 27 Swiss francs per capita were invested in crowdlending (2016: approximately 7 francs).

Potential for improvement of regulation

With the introduction of FinTech regulation in the summer of 2017, loans to companies may be financed by more than 20 persons. The repeal of this “rule of 20” in the business crowdlending segment was positively received by the platforms. In the consumer crowdlending segment, the “rule of 20” is still in place. From the point of view of the authors, the removal of this rule is key to the further development of the market central.

Reputation, awareness and transparency as important cornerstones

The increase in awareness and a good reputation have a very high importance for the platforms examined. Platforms classify possible misconduct of individual platforms as a high risk that can have a large impact on the reputation of all. According to the study, a further increase in transparency is key to the development of the market. The Swiss crowdlending market is relatively non-transparent compared with more mature crowdlending markets. Key risk and return ratios are often not known. Against this background, the Swiss crowdlending platforms have announced the foundation of the Swiss Marketplace Lending Association (SMLA) (see below). It is expected that the increasing transparency driven by the SMLA will have a positive impact on the development of the market.

The Crowdlending Survey 2018 is available free of charge in German and English. Download the study here.

Crowdfunding Monitoring 2018

The Institute of Financial Services Zug (IFZ) of Lucerne University of Applied Sciences and Arts studies every year the crowdfunding market in Switzerland. This includes, in addition to crowdlending, the areas of reward- and donation-based crowdfunding, crowdinvesting, and invoice trading. The latest Crowdfunding Monitoring will be published at the end of May.

The Swiss Marketplace Lending Association

Various actors of the marketplace lending market have joined forces in the Swiss Marketplace Lending Association. The Lucerne University of Applied Sciences and Arts supports them with their expertise and in their management. The aim of this industry organisation is to increase transparency in the Swiss market and to develop further the crowdlending market and the ecosystem. In a code of conduct, the members undertake to comply with common standards as well as the joint publication of key indicators of risk and return relating to the asset class. Further information can be found at www.lendingassociation.ch

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.