25. April 2016

Ein systematischer Überblick über den FinTech-Markt Schweiz

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Thomas Ankenbrand und Christoph Duss

Vor rund einem Monat hat das IFZ die rund 100-seitige „IFZ FinTech Study“ veröffentlicht (siehe Blog-Artikel hierzu). Mit dem heutigen Blog-Artikel möchten wir einen Einblick in gewisse Erkenntnisse der „IFZ FinTech Study“ geben und aufzeigen, anhand welcher Kriterien das IFZ die FinTech-Unternehmen aufgeteilt und kategorisiert hat.

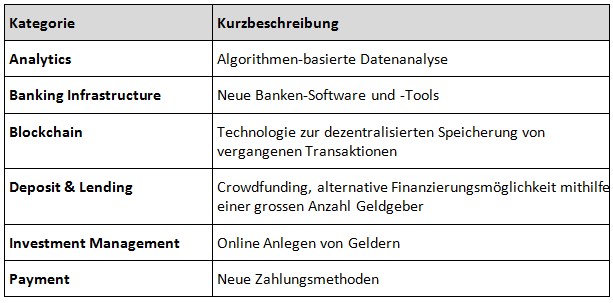

Die sechs FinTech-Kategorien

In der Studie haben wir über 160 Schweiz Unternehmen (Start-ups, Technologie- und Informatikunternehmen) berücksichtigt, welche im vergangenen Jahr mit ihren Aktivitäten überwiegend in FinTech tätig waren. Um diese Unternehmen einordnen zu können, wurde der FinTech-Sektor in sechs verschiedene Kategorien unterteilt (siehe Abbildung 1).

Wie sich gezeigt hat, werden alle sechs FinTech-Kategorien von den Schweizer Unternehmen in etwa gleichmässig abgedeckt. Innerhalb dieser Kategorien gibt es verschiedene Geschäftsmodelle, welche von den Unternehmen verfolgt werden.

Klassifizierung der FinTech-Kategorien

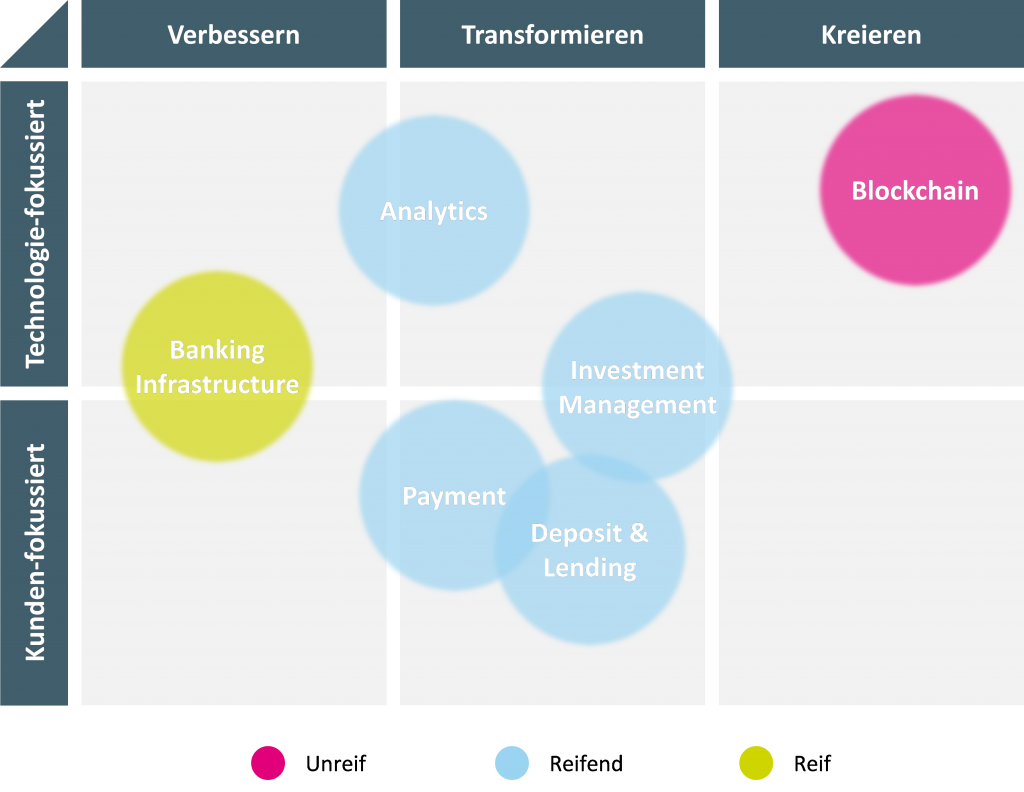

In einem nächsten Schritt wurden die sechs Kategorien in ein zweidimensionales Raster eingeordnet.

Auf der horizontalen Achse wird zwischen den Bereichen „Verbessern“, „Transformieren“ und „Kreieren“ unterschieden. Diese Einteilung berücksichtigt den möglichen Einfluss und das Disruptionspotenzial der sechs Kategorien auf bestehende Märkte und Produkte. Während Kategorien im Bereich „Verbessern“ bestehende Produkte ergänzen oder verbessern, werden existierende Geschäftsmodelle im „Transformieren“-Bereich neu arrangiert und transformiert. Im Bereich „Kreieren“ werden neue Märkte erschlossen und entwickelt. Dieser Bereich hat das grösste Potenzial, fundamentale Disruptionen in bestehenden Märkten auszulösen.

Die vertikale Achse differenziert den Fokus, auf welchen sich die FinTech-Kategorien konzentrieren. „Technologie-fokussierte“ Kategorien kümmern sich mehr um die Entwicklung neuer Technologien und weniger um die Kundeninteraktion oder Customer Experience. Im Gegensatz dazu legen „Kunden-fokussierte“ Kategorien mehr Wert auf die Verbesserung von Kundenerlebnissen und bieten in der Regel nicht die technologisch sophistiziertesten Produkte (was dafür auch nicht nötig ist).

Als dritte Dimension wurde überdies die Reife der Kategorie miteinbezogen. Die Reife der FinTech-Kategorien ist anhand ihrer Farbe zu erkennen. Hier wurde zwischen drei Stufen unterschieden: Unreif (Magenta), reifend (Blau) und reif (Grün).

Abbildung 2 zeigt die Einteilung der sechs FinTech-Kategorien in dieses zweidimensionale Raster. Es gilt zu beachten, dass die Zuordnung nicht immer eindeutig ist, da sich die angebotenen Produkte innerhalb einer Kategorie in Reife und in ihrem Innovationsgrad unterscheiden. In diesem Modell schauen wir uns jedoch die Bereiche als Ganzes an und bewerten ihren gesamtheitlichen Einfluss/Fokus.

Bei der Betrachtung der einzelnen Kategorien fällt auf, dass wenig überraschend „Blockchain“ als jene Kategorie mit dem grössten Technologie-Fokus und Disruptionspotenzial erachtet wird. Die Blockchain-Technologie hat das Potenzial, existierende Märkte signifikant zu verändern und disruptieren. „Blockchain“ ist jedoch auch die einzige Kategorie, welche wir als unreif klassifiziert haben. Auf der anderen Seite steht „Banking Infrastructure“ als reife Kategorie und mit einem ausgeprägten Fokus auf die Verbesserung existierender Produkte. Als gutes Beispiel können hier Personal Finance Management (PFM)-Lösungen genannt werden (z.B. Contovista oder Qontis). Diese bauen auf den existierenden e-Banking-Plattformen der Banken auf und versuchen, die Customer Experience mithilfe von klaren und intuitiven Online-Tools weiter zu verbessern.

Vier Kategorien wurden als reifend eingestuft und dem Bereich „Transformieren“ zugewiesen. Dies bedeutet, dass Produkte entwickelt und angeboten werden, welche die „Art des Geschäftemachens“ im jeweiligen Markt verändern sollen. Die beiden Kategorien „Payment“ und „Deposit & Lending“ sind vor allem Kunden-fokussiert, während „Investment Management“ und „Analytics“ ihren Fokus eher auf die Technologie legen. Beispiele für diese vier Kategorien sind Crowdlending (einen Kredit über eine grosse Anzahl Personen finanzieren anstatt über eine Bank), Robo Advisors (sein Geld mithilfe von Algorithmen anlegen anstatt einem Kundenberater), Mobile Payment am POS (das Smartphone zum Bezahlen an der Ladenkasse benutzen anstatt Bargeld) oder die Entdeckung von Bankbetrug (automatische Analyse grosser Datenmengen, was manuell nicht mehr möglich wäre). Alle diese Beispiele zeigen, dass die Natur des Prozesses an sich gleich bleibt (z.B. Geld leihen oder Vermögen investieren), jedoch die Art verändert wurde, wie dieser Prozess abgewickelt wird.

Fazit

Unsere Analysen haben gezeigt, dass der Schweizer FinTech-Sektor in sechs verschiedene Bereiche eingeteilt werden kann, von denen die Unternehmen alle in etwa gleichmässig abdecken. Diese sechs Bereiche unterscheiden sich im ihrem Einfluss auf existierende Märkte (Stichwort Disruptionspotenzial), ihrem Fokus und in ihrer Reife. Während vier Bereiche als „transformierend“ angesehen werden können, ist je ein Bereich „verbessernd“ oder „kreierend“. Hinsichtlich des Fokus konnte eine gleichmässige Verteilung der Bereiche zwischen „Technologie“- und „Kunden“-Fokus festgestellt werden.

Der Schweizer FinTech-Sektor ist sowohl in allen seinen Bereichen wie auch in seiner Reife äusserst divers. Denn nicht nur zwischen den Bereichen, sondern auch innerhalb eines Bereichs werden von den FinTech-Unternehmen verschiedene Geschäftsmodelle verfolgt, welche sich in ihrem Innovationsgrad und ihrer Reife unterscheiden.

PS: Die gesamte knapp 100-seitige Studie (auf Englisch) kostet CHF 290.- und kann unter ifz@hslu.ch bestellt werden.

Kommentare

2 Kommentare

Redakteurin von Konsumentenkredit24.com

25. April 2016

Wir gehen fest davon aus, dass der Bundesrat die Innovatoren-Lizenz im Herbst dieses Jahres entweder in einer Verordnung oder im Bankengesetz verankern wird. Es wird spannend sein, zu sehen, wie die Bankenbranche demnächst auf die steigende Zahl der Fintechs reagieren wird. Es werden dann wohl die Fintechs sein, die anstelle der Banken zahlreiche Konsumentenkredite vergeben. Bleibt abzuwarten, wie die Banken es verkraften, wenn ihnen das Geschäft mit den Kleinkrediten nach und nach wegbrechen wird - davon gehen wir aus. Der Fintech-Markt bewegt die Gemüter und ist momentan in aller Munde: https://www.vimentis.ch/d/dialog/readarticle/online-kredite-und-die-digitalisierung-von-bankgeschaeften/

Marianne Wyss

25. April 2016

Vielen Dank für diesen leichtverständlichen und hilfreichen Exkurs!

Danke für Ihren Kommentar, wir prüfen dies gerne.