26. Januar 2015

So funktioniert digitales Anlegen bei Swissquote: Das ePrivate Banking im Test

Von Prof. Dr. Andreas Dietrich und Christoph Duss

Die Digitalisierung kommt langsam, auch wenn noch immer eher zögerlich auch im Anlagegeschäft an. Neben der UBS, die ab Januar 2015 im Private Banking einen verstärkten Multichannel-Ansatz plant hat auch der kürzlich erfolgte Einstieg des Startups TrueWealth dazu geführt, dass sich Banken verstärkt mit digitalen Anlagelösungen auseinandersetzen. Eine Bank, welche sich schon länger auf ein solches Tool vorbereitet hat, ist Swissquote. Bereits in 2010 hat Swissquote sein ePrivate Banking Tool vorgestellt. Wir haben das Tool in ihrer im September 2014 (ziemlich massiv) neu gestalteten Version 2.0 ausprobiert und möchten unsere Eindrücke davon widergeben.

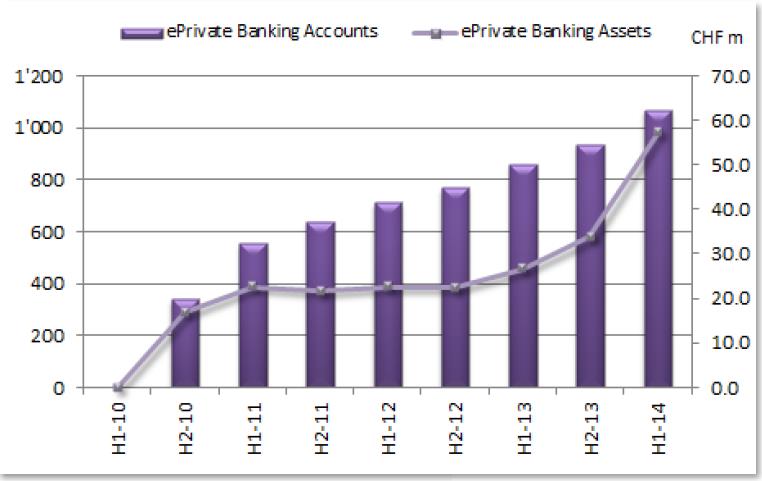

Bereits im Sommer 2010 stellte Swissquote als wohl erste Schweizer Bank seine ePrivate Banking Dienstleistung vor. Ziel ist es, eine günstige und flexible Alternative zur klassischen Vermögensverwaltung anzubieten. Die ePrivate Banking Kunden können anhand dieses Online-Tools eigenständig ihr Risikoprofil festlegen und anschliessend ihr optimales Anlageportfolio zusammenstellen. Der Start verlief eher wenig spektakulär. Nach rund 3.5 Jahren, per Ende 2013, wurden rund CHF 30 Mio. mit dem ePrivate Banking Tool verwaltet. Ende Juni 2014 waren aber bereits 1’068 Personen im ePrivate Banking aktiv und haben Assets in der Höhe von CHF 57.4 Mio. (+69% gegenüber Juni 2013) angelegt. Das im Jahresbericht 2013 anvisierte Ziel von AuM in der Höhe von CHF 100 Mio. bis zum Ende des Jahres 2014 scheint daher zwar noch etwas hoch gegriffen, aber nicht (mehr) unrealistisch (der Geschäftsbericht für das Jahr 2014 wurde noch nicht veröffentlicht).

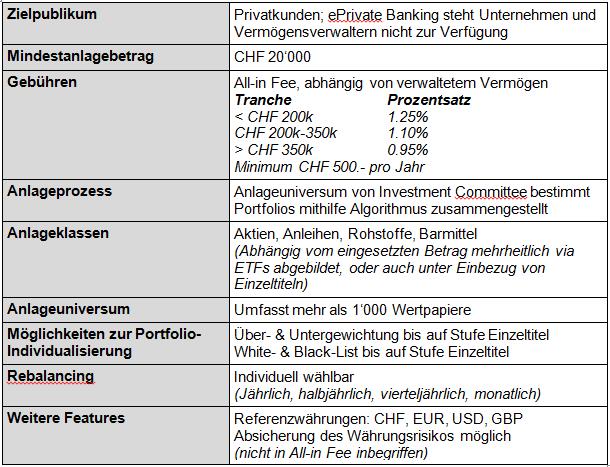

In der folgenden Tabelle sind die wichtigsten Merkmale von ePrivate Banking aufgelistet:

So funktioniert das ePrivate Banking

In einem ersten Schritt werden individuelle Präferenzen und allgemeine Einstellungen bestimmt, wie z.B. die Höhe des Investitionsbetrags oder das maximale Risikolevel. Des Weiteren können hier auch die Referenzwährung, die Häufigkeit des Rebalancing (monatlich bis jährlich), sowie die Möglichkeit zur Währungsabsicherung definiert werden. Generell erlaubt das ePrivate Banking eine Vielzahl von Individualisierungen, was wesentlich zur Erstellung des optimalen individuellen Kundenportfolios beiträgt. Erste Grafiken illustrieren dabei, wie sich das Portfolio basierend auf den gewählten Parametern entwickeln könnte und wie eine potenzielle Asset Allokation aussehen könnte.

Nachdem die allgemeinen Einstellungen und Präferenzen vervollständigt wurden, wird in einem nächsten Schritt das Anlageuniversum abgegrenzt. Die Abgrenzung erfolgt dabei abhängig vom Risikoprofil und bei Bedarf sogar bis auf Stufe Einzeltitel. So kann bspw. bei Aktien bestimmt werden, welche geografischen Gebiete und welche Sektoren miteinbezogen oder exkludiert werden. Zusätzlich kann eine Unter- bzw. Übergewichtung vorgenommen werden und spezifische Einzeltitel können auf eine Black bzw. White List gesetzt werden. Bei Anleihen und Rohstoffen kann z.B. die Art und Laufzeit der Anleihe bzw. die Rohstoffklasse gewählt werden. Auch in diesem Schritt erlaubt ePrivate Banking eine umfangreiche und detaillierte Individualisierung.

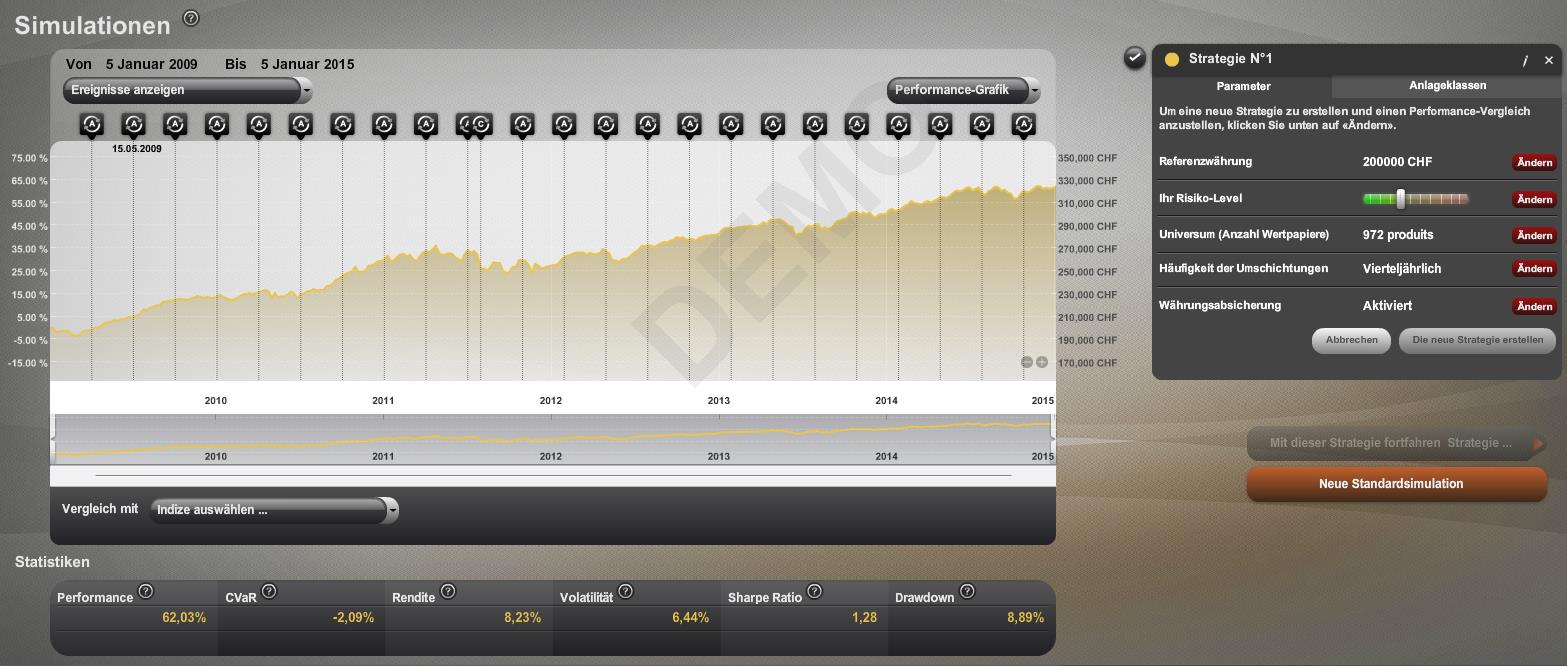

Basierend auf dem abgegrenzten Anlageuniversum wird ein „optimales“ Kundenportfolio berechnet. Dabei kann die vergangene Performance dieses Portfolios simuliert und grafisch dargestellt werden. Überdies können weitere Performance- und Risiko-Kennzahlen sowie der Vergleich mit einem Referenzindex angezeigt werden. Anhand dieser Informationen können bei Bedarf nochmals Anpassungen bei den Präferenzen und beim Anlageuniversum vorgenommen werden. Letztlich stellt sich hier aber natürlich Frage, wie das ePrivate Banking die Allokation der Mittel innerhalb des Anlageuniversums vornimmt (sowohl taktische als auch strategische Asset Allocation). Die strategische und auch taktische Asset Allocation sind natürlich entscheidend für den Erfolg des Portfolios. Gemäss Aussagen von S. Kassibrakis, Head of Quantitative Asset Management bei der Swissquote, wird der Allokationsprozess gemäss dem von Swissquote selbst entwickelten Algorithmus gemacht.

Abschliessend wird die finale Version des berechneten Kundenportfolios nochmals übersichtlich zusammengefasst. Neben der grafischen Darstellung der Allokation wird auch eine Liste aller Titel im Portfolio inkl. deren absoluter Wert und relative %-Gewichtung angezeigt. Basierend auf dieser Liste erfolgt dann der eigentliche Investitionsprozess und die entsprechenden Aufträge werden platziert. Sobald das Portfolio implementiert ist, ermöglichen verschiedene Analyse-Tools und Reportings ein kontinuierliches Monitoring.

Kosten von ePrivate Banking

Wie andere, vergleichbare Online-Vermögensverwaltern, erhebt Swissquote eine „All-in Fee“ für seine ePrivate Banking Dienstleistung (siehe Tabelle am Anfang des Artikels). Somit werden die Gebühren für den Kunden anhand eines fixen Prozentsatzes seines verwalteten Vermögens berechnet. Mit dieser „All-in Fee“ werden alle üblichen Dienstleistungen und Services abgegolten, jedoch nicht die Kosten für das optionale Währungshedging sowie „Fremdspesen“, wie z.B. Stempelsteuern. Die Höhe des Prozentsatzes ist abhängig von der Höhe des gesamten verwalteten Vermögens, wobei sich dieser mit zunehmendem Volumen reduziert. Das Tool bietet zahlreiche individuelle Möglichkeiten an, die Gebühren sind aber – abhängig vom Vergleichsmassstab – nicht günstig. Der UBS Advice kostet abhängig von der Strategie beispielsweise zwischen 0.7% und 1.45%. Der Online-Vermögensverwalter TrueWealth verlangt eine All-in Fee von lediglich 0.5% (mit CHF 25 Mindestquartalsgebühr), was weniger als die Hälfte von Swissquote’s Gebühren darstellt. Insbesondere die Mindestgebühr von CHF 500 bei Swissquote führt dazu, dass kleinere Beträge unter CHF 50‘000 hohe Kosten aufweisen (z.B. 2.5% bei einer Anlage von CHF 20‘000). Diese Gebührenvergleiche sind aber natürlich mit Vorsicht zu geniessen, da die unterschiedlichen Angebote und Leistungen nicht so einfach miteinander verglichen werden können und Swissquote beispielsweise viel mehr Individualisierungsmöglichkeiten anbietet als TrueWealth.

Fazit

Swissquote hat die zunehmende Digitalisierung der Vermögensverwaltung bereits früh antizipiert und mit ePrivate Banking als einer der ersten Finanzdienstleister in der Schweiz einen persönlichen Online-Vermögensverwalter eingeführt. Generell ist die Handhabung des neu gestalteten Tools intuitiv und eine Vielzahl von Individualisierungsmöglichkeiten erlaubt die Erstellung eines optimalen individuellen Kundenportfolios. Insbesondere für finanzaffine Personen ist dieses Tool empfehlenswert, da das Tool viele personalisierte resp. individualisierte Optionen bietet. Uns beiden hat dies wirklich sehr gut gefallen. Des Weiteren trägt die Benutzeroberfläche mit den grafischen Darstellungen viel zum Verständnis des ganzen Anlage- und Portfolioerzeugungsprozesses bei (inkl. verschiedener Risikokennzahlen). Gemäss unserer persönlichen Einschätzung bieten andere Wettbewerber aber einfacher zu bedienende Benutzeroberflächen an. Ebenso besteht für weniger finanzaffine Personen möglicherweise etwas die Gefahr, dass bei den unzähligen Möglichkeiten sein Portfolio zu individualisieren, der Überblick verloren geht und sich der Kunde überfordert fühlt. Auch die Gebührenstruktur scheint nur auf den ersten Blick klar und einfach zu sein. Denn je nach Aktivität können zusätzliche Kosten anfallen, welche nicht in dieser scheinbaren „All-in Fee“ abgedeckt sind. Eine offene, aber wichtige Frage ist auch, wie gut die eingesetzten Algorithmen und die vorgeschlagene Asset Allocation tatsächlich sind (können wir nicht einschätzen).

Interessant ist das Zielsegment: Derzeit liegt der durchschnittliche Betrag pro Kunde bei knapp 54’000 CHF – der Begriff „Private Banking“ scheint also (noch) nicht ganz korrekt zu sein. Ähnlich wie bei den Online Hypotheken der Swissquote können wir uns aber vorstellen, dass der zunehmende Wettbewerb und die Bekanntheit des Themas „digitales Anlegen“ den Markt in eine für Swissquote positiv Richtung lenkt und das Volumen in den nächsten 12-24 Monaten signifikant ansteigen wird.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.